作成日:2016年1月21日 更新日:2018年11月22日

借金で借金を返すような自転車操業状態に陥ると、一般的には自力での借金返済は不可能になり、債務整理や借金整理を行うことになります。債務整理や借金整理の方法は1つではなく、借金の額や収入・資産の状況などを判断して自分に合った方法を選びます。

今回は、債務整理・借金整理の1つである「任意整理の流れ・方法・費用など」について徹底解説します。任意整理後に借入や住宅ローンが組めるのかなど、多くの人が気になる情報についてもまとめています。ぜひお読み下さい。

1つじゃない!債務整理・借金整理の種類と方法

geralt / Pixabay

借金が一定の額を超えると収入の範囲では利息・元金の返済が難しくなり、借金して借金を返済するようになります。いわゆる自転車操業です。こうなると借金を返していくというより、目の前の返済だけが気になり冷静な判断ができなくなります。

このような状況のまま自力で借金を返済することは難しく、まず借金を整理する必要があります。借金を整理する方法については、具体的には以下の5つの方法があります。

■ 借金を整理する方法(リンク先は詳しい解説記事です)

- 任意整理による債務整理・借金整理

- 特定調停による債務整理・借金整理

- 個人(民事)再生による債務整理・借金整理

- 自己破産による債務整理・借金整理

- 過払金の清算による債務整理・借金整理

今回は、任意整理による債務整理・借金整理について解説します。

なお、借金@みんなの教科書では、債務整理・借金整理の他の方法についても別記事で詳細解説しています。あわせてお読みください。

借金@みんなの教科書記事「債務整理借金整理の基礎知識:方法・流れ・費用・メリットデメリット」 https://minnanokyoukasho.com/money-debt-knowledge1

まずはここから!任意整理とは?

geralt / Pixabay

任意整理は、裁判所などの公的機関を通さずに貸金業者などの債権者と直接交渉する、私的整理と呼ばれる方法の1つです。任意整理は決まったやり方はないのですが、債務者の支払い能力等に応じて、利息のカットや債務額の減額、返済方法のリスケジュールなどを債権者と交渉します。

比較的借金の額が少ない場合(200万円程度以下が目安)や、家族や親族がある程度まとまったお金を用意できるという場合、借金総額が減ったり返済条件が緩和されれば返済できる見込みなどの場合に、任意整理による手続きを行うのがよいでしょう。

ただし、任意整理後に3年程度で完済する返済計画がつくれないと、なかなか貸金業者などの債権者が任意整理に応じない場合が多いようです。そういった場合は、自己破産などの他の方法を取ったほうがよい場合があります。

任意整理による債務整理・借金整理の流れ

geralt / Pixabay

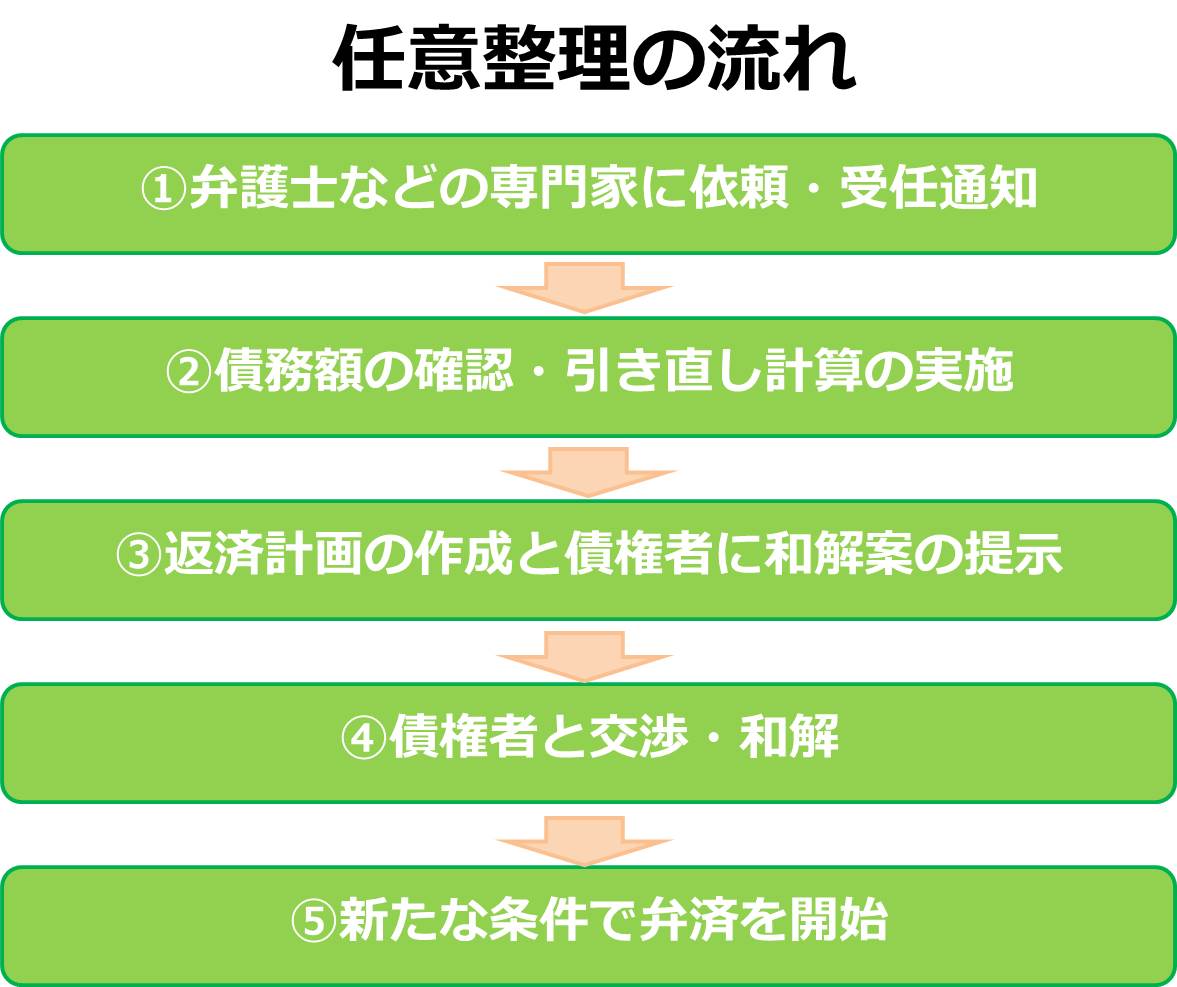

任意整理を弁護士などの専門家に依頼する場合は、本人が任意整理の流れを詳しく把握しておく必要はありませんが、だいたいの流れはつかんでおきましょう。なお、任意整理には「こうしなくてはいけない」といった決まった手順はありませんが、通常は以下のように進んでいきます。

それぞれのプロセスについて、詳しく解説していきます。

①弁護士などの専門家に依頼・受任通知

任意整理は債務者本人が自力でやることもできますが、弁護士などの専門家に依頼するのが一般的です。債務者が任意整理を行うと決めた後、弁護士などの専門家に依頼します。

流れやスケジュールを打ち合わせし正式に代理人としての契約を済ませると、弁護士などの専門家から貸金業者などの債権者に「受任通知」が送付されます。

※受任通知は「債務整理開始通知」「法的処理開始通知」とも呼ばれます。

なお、債権者に受任通知が届いてからは、貸金業者は債務者本人に支払請求してはならないと決まっています。そのため、すぐに督促などで悩まされることはなくなります。

②債務額の確認・引き直し計算の実施

任意整理で債務整理・借金整理を行うためには、債務額(借金総額)を決定させることが必要になります。というのが、債務整理・借金整理を行おうと思うぐらいの段階の債務者は、借金がどれぐらいあって今の収入からどれくらい返せそうかなど、借金の全体像が分かっていない場合が多いからです。

借金の内訳を調査する

自分が任意整理しようとしている債権者(貸金業者)ごとに、以下のような情報を整理していきます。

| 項目 | 内容 |

|---|---|

| 取引開始時期 | はじめて借りた年月日 |

| 借入金額 | 借入した金額 |

| 借入年月日 | 借入が複数ある場合の借入した年月日 |

| 返済金額 | 毎月の返済額とこれまでの返済実績 |

| 返済年月日 | 返済した年月日 |

| 残債務額 | 現在残っている債務額 |

| 保証 | 連帯保証人や保証会社 |

取引開始時期は契約書を確認します。その他の取引履歴については、消費者金融であれば「ご利用明細書兼領収書」、信販会社であれば直近の請求書、銀行カードローンなら通帳などを確認していきます。もし、これらの書類が手元にない場合は、直接貸金業者に問い合わせて聞きます。

何度か借入・返済を繰り返したり急に借入が増えたりして、よく分からない場合などは、貸金業者ごとに「取引履歴明細」を取り寄せましょう。

※消費者金融業者などの貸金業者は個人情報保護法により、利用者本人が自分のデータの開示を求めた場合に開示義務を負っていますので、安心して問い合わせてください。

毎月の収入・支出をまとめる

任意整理は、多くのケースで分割弁済で和解することになります。そのため、今の収入・支出から、毎月どれくらい返済するかを把握する必要があります。収入については給与明細など毎月の収入がわかるものと、支出については家計簿や引き落とし口座の通帳など毎月の支出がわかるものを用意しましょう。

引き直し計算を実施する

引き直し計算とは、「利息を利息制限法の金利条件で計算し直し、その金利を超えて返済した部分を元金を返済したとみなしていくこと」ということです。

ここでは引き直し計算の具体的な方法の説明は割愛しますが、計算をし直すことで借金額が大幅に減ったり、場合によっては過払い金が発生することがあります。

なお、借金@みんなの教科書では、引き直し計算についての詳細記事を別にまとめています。あわせてお読み下さい。

借金@みんなの教科書記事「過払い金とは?引き直し計算と返還請求の方法費用を徹底解説」https://minnanokyoukasho.com/money-debt-knowledge3

③返済計画の作成と債権者に和解案の提示

次に、返済方法を検討して債権者に和解案を提示します。分割で返済していくにしても、債務者が毎月支払える金額は多くの場合債権者にとって納得いく金額にはなりません。また、だいたい3年程度の返済計画をたてないと貸金業者などの債権者の同意が得られない場合が多いです。

借主の収入や周囲の援助額を勘案して返済方法を検討し、債権者に和解案を提示します。

④債権者と交渉・和解

返済計画ができたら、弁護士などの専門家が作成した和解案を債権者に提示し交渉していくことになります。債権者1件1件と交渉をまとめていくことになり、債権者の数にもよりますが1~6ヶ月程度の交渉期間がかかると考えておいた方がよいでしょう。

交渉については、①借金の減額と②返済方法についてが主なポイントです。

借金の減額

借金の減額については、利率が利息制限法以下の場合は難しい交渉になります。利率が利息制限法を超えていた場合は、基本的には引き直し計算をした結果を提示すれば、ほとんどの貸金業者が引き直し後の債務額を受け入れます。

返済方法

返済方法については、一括弁済の場合は特に問題になることはありません。分割返済の場合は、回数や期間について交渉が難航する場合があります。

任意整理での和解には債権者との合意が必要になります。交渉事ですので、たとえ弁護士などの専門家に依頼しても話がまとまるとは限りません。交渉が不調に終われば、自己破産などの他の債務整理・借金整理の方法を取ることになります。

⑤新たな条件で弁済を開始

任意整理において分割弁済で和解した場合には、債権者の銀行口座に毎月決められた額を振り込んで弁済していきます。この際、債務者が自分で振り込む場合と、弁護士などの専門家に振込を代行してもらう場合があります。振込を代行してもらうには手数料がかかりますが、債権者が多い場合に自分で毎月振り込むのは手間がかかるので、債権者の件数によって決めるといいでしょう。

任意整理は合意したから終わりではなく、新たな返済計画通りに完済してはじめて終わります。最後まで気を緩めずに返済計画を実行していくことが大切です。

デメリットも抑えておこう!任意整理後の借入や住宅ローン

hostsh / Pixabay

これまで解説してきた任意整理ですが、もちろんデメリットもあります。それは、任意整理をした後に住宅ローンや自動車ローンを含む新たな借入や、クレジットカードの発行ができなくなる可能性があることです。債務整理・借金整理の方法の中では、あくまで返済する意思を示して返済計画を作成して弁済していく任意整理ですが、やはりこうしたデメリットはあります。

なお、任意整理したからこうしたデメリットを受けなくてはならないという訳ではなく、任意整理をすると信用情報におけるいわゆる”ブラックリスト”に入ることが問題になります。金融機関は貸出を審査する際に、信用情報を照会します。この時に任意整理についての履歴が残っていると、新たな借入ができない場合が多いのです。

なお、この信用情報については以下のURLから本人でも照会できます。

株式会社シー・アイ・シー(割賦販売法・貸金業法指定信用情報機関) http://www.cic.co.jp/mydata/

また、金融機関によっても異なりますが、一般的には任意整理後5年経過するとブラックリストから外れます。その後は新たな借入をしたり、クレジットカードを発行したりできるようになります。

任意整理による債務整理・借金整理の費用

Claimaccident / Pixabay

任意整理は自分でやることも不可能ではない、債務整理・借金整理の方法です。しかし、一般的には債務者本人が行っても相手にしない貸金業者も多い上に、なかなかこちらのペースで交渉するのが難しいのが現実です。そのため多くの場合は、弁護士などの専門家に依頼します。

ここで気になるのが弁護士などの専門家に依頼する費用です。いくらぐらいかかるのでしょうか?

※任意整理は裁判所などの公的機関を活用する債務整理・借金整理ではなく、あくまで私的な債務整理・借金整理の方法です。そのため、弁護士費用が任意整理にかかる主要な費用になります。

任意整理にかかる弁護士費用

任意整理にかかる弁護士費用については、一般的には着手金と報酬金(成功報酬)に分かれます。着手金が貸金業者1件あたり5万円程度、交渉がまとまると成功報酬が貸金業者1件あたり2万円+債務の減額分の10%程度が相場になります。

| 項目 | 金額 | 備考 |

|---|---|---|

| 着手金 | 5万円程度 | 貸金業者1社あたり |

| 報酬金 | 2万円程度 | 貸金業者1社あたり |

| 10%程度 | 債務減額・免除の場合 |

債権者である貸金業者が何社あるかによって変わってくるのと、債務減額や免除に成功した金額によって弁護士費用が変わってくるのが一般的です。

任意整理などの借金問題に強い法律事務所

これまで解説してきたように任意整理は自分で行うことも可能です。ただし、貸金業者との交渉や各種手続き等、なかなか債務者にとってはやりづらいケースがあります。ここでは任意整理に強い法律事務所をご紹介します。

弁護士法人あまた法律事務所

弁護士法人あまた法律事務所は、豊川祐行弁護士を中心に借金問題に精通した弁護士3名が営む法律事務所です。債務整理・借金整理に強いと言われている法律事務所はいくつかありほとんどは1人でやっている個人事務所ですが、弁護士法人あまた法律事務所は3名体制でやられているだけあって手厚いサポートが期待できます。

弁護士法人あまた法律事務所は多重債務に悩む人にやさしい以下のような特徴があります。

- 何回でも相談料無料・費用の分割も可能

電話やメールでの相談料は無料です。また、費用の分割払いも可能ですので、安心して相談できます。 - 卓越したノウハウと専門知識と豊富な実績

代表弁護士の債務整理実績は5000件以上!あまた法律事務所では借金問題を日々扱い、

多くの相談者様の相談を受け付けている問題解決の「プロフェッショナル」です - 24時間365日WEBで受付可能

ホームページからメールで24時間365日受付が可能、昼間や平日に時間が取れなかったり電話ができなかったりする人も利用できます。また、電話も毎日9:00〜21:00まで受け付けています。

借金問題解決のプロで経験と実績豊富な弁護士が対応してくれるため安心です。

相談は下のリンクから行えます。

ヤミ金(闇金)から借りてしまっている分を何とかできないか?

ヤミ金(闇金)でお金を借りてしまって困っていたらたらすぐに弁護士・司法書士などの専門家に相談しましょう。ヤミ金の返済分さえなんとかなれば他の分を返済していけるとすれば、ヤミ金への返済を止めたり過払分を請求したりすることで借金問題が解決できる可能性があります。

ヤミ金への対応ならウイズユー司法書士事務所がおすすめです。数々のヤミ金融問題を解決してきた豊富な実績のある、奥野正智司法書士の事務所です。

ヤミ金の厳しい取立てや追い込みに悩んでいたら、ウイズユー司法書士事務所に相談すれば即日止めてくれます。相談は無料、電話やインターネットで24時間365日受付ができますのでまずは相談してみるといいでしょう。事務所は大阪ですが、もちろん全国対応しています。

もちろん、闇金問題を取り扱っている弁護士事務所は、他にも多数存在しています。

他事務所をお探しの方は、下記のサイトも参考にしてみてください。

債務整理・借金整理の費用がないとき

どうしてもお金に困っていて、任意整理を専門家に依頼する費用が無い時は、日本司法支援センター(法テラス)に相談してみましょう。法テラスは、民事法律扶助といい、資力の乏しい人に対して訴訟費用や弁護士費用の立替を行う支援業務を行っています。

ただし資力が乏しいなど一定の基準があるため、詳細は確認が必要です。なお、法テラスは全国50箇所に事務所があります。

日本司法支援センター(法テラス) http://www.houterasu.or.jp/

それでも自分でやる

どうしても自分でやるという場合も、まずは弁護士会の法律相談センターで相談するといいでしょう。初回相談料は無料です。相談の上で本やマニュアルを読んだり、必要なところは専門家に頼むなどすれば自分で行うことも可能です。

日本弁護士連合会「全国の弁護士会の法律相談センター」 http://www.nichibenren.or.jp/contact/consultation/legal_consultation.html

まとめ

今回は、「任意整理とは:借入や住宅ローンはできる?流れ・方法・費用を解説」と題して、債務整理・借金整理の1つである「任意整理の流れ・方法・費用など」について解説しました。

- 任意整理とは

- 任意整理の流れ

- 任意整理後のデメリット

- 専門家に任意整理を頼む時の費用

- 任意整理に強いおすすめ法律事務所

についてまとめています。

債務問題・借金地獄は解決できます。借金に悩み苦しみ、自暴自棄になったりヤミ金からお金を借りてもっと困った状態に陥ったりせず、弁護士などの専門家に相談して自分にあった方法で債務整理・借金整理をしてください。

借金について悩む全ての人に有用な記事になれば幸いです。