作成日:2016年1月19日 更新日:2018年11月15日

はじめは少額を借金して収入の中から十分に返済できると思っていても、いつのまにか借金が多くなってしまうことがあります。借金が増えると貸金業者からの返済の催促も厳しくなり、いつも借金のことが頭から離れなくなります。借金のために借金するような状況になったらすぐに借金の整理を考えてください。

今回は「債務整理と借金整理の基礎知識:方法・流れ・費用・メリットデメリット」と題して、債務整理・借金整理についての基礎知識を解説します。

今回の記事を読めば、債務整理・借金整理の方法や流れ、かかる費用、メリットデメリットが誰でも分かりやすく理解できます。ぜひお読み下さい。

まずはここから!債務整理・借金整理の種類と方法

収入の範囲内で支出を抑えて生活していく分には、お金に関しての問題は起こりません。ただし、何かのきっかけで収入や貯金を超える支出する必要があると借金生活が始まります。借金した分節約して少しずつ返していけばいいのですが、慢性的に支出が収入を上回る生活をしていくと、収入を増やすか生活スタイルを変更するしかありませんが、どちらもなかなか難しいものです。

そうなると、借金の返済分だけ生活費が足らなくなり、それを補填するために別からまた借金を繰り返すという自転車操業状態に陥いります。こうなると、借金返済を回すために時間や労力のほとんどを使ったり、精神的にも大きな負担がかかったりします。

このような状況から脱出するためには、借金を整理するしかありません。債務整理・借金整理する方法は、大きく分けて以下の5つの方法があります。

■ 借金を整理する方法(リンク先は詳しい解説記事です)

それぞれについてまずは概要を説明します。

任意整理による債務整理・借金整理

任意整理による債務整理・借金整理は、裁判所などの公的機関を通さずに、貸金業者などの債権者と直接交渉する方法です。任意整理は特段決まったやり方がある訳ではなく、比較的借金の額が少ない場合(200万円程度以下が目安)などに、債務者の支払い能力等に応じて利息のカットや債務額の減額、返済方法のリスケジュールなどを交渉します。

ただし一般的に債務者の立場は弱く、個人では債権者と交渉しにくいため、通常は司法書士や弁護士に依頼します。この場合は、通常、債務者が毎月司法書士や弁護士事務所に返済金を持参して、事務所から貸金業者に支払うことになります。

なお、借金@みんなの教科書では、任意整理による債務整理・借金整理についての詳細を別記事にまとめています。あわせてお読みください。

借金@みんなの教科書記事「任意整理とは:借入や住宅ローンはできる?流れ・方法・費用を解説」 https://minnanokyoukasho.com/money-debt-knowledge4

特定調停による債務整理・借金整理

特定調停は、任意整理と同じく借金があまり多くない場合に、簡易裁判所に調停を申し立てて行う方法です。

任意整理は自分でも行うことができますが、通常は専門家である司法書士に依頼します。当然費用が発生するため、そうした費用が支払えない場合はこの特定調停を利用するといいでしょう。債権者1社(人)あたり1000円程度の費用で債務整理・借金整理を行うことができます。

特定調停では、金利が利息制限法の金利を超えている場合はこれを引き直し(詳しくは後述)、減額した金額で調停案が提示され、債務者債権者双方が合意すれば調停が成立し減額した額を、一括もしくは分轄で弁済することになります。

特定調停の注意点は、過払いになっていても過払金請求訴訟は別途行う必要があるのと、調停成立後の弁済が滞ると給与差し押さえなどの強制執行の対象になる可能性があることです。

個人(民事)再生による債務整理・借金整理

個人(民事)再生は、債務者が破産してしまう前の再起・再建を可能にする方法で、裁判所の認可により減額された一定額の債務を弁済し、例えば住宅ローンがあっても住宅を失うことなく再起・再生を促します。具体的には以下の手続きを経て行われます。

- 債務の一部を支払って残りは免除とする

- 残った債務は再生計画に従い、収入の範囲内で返済する(原則3年以内)

- 事業や住宅などの資産を債務者に残すようにする

うまく利用すれば自宅を失わず借金を大幅に減らせるとあって、最近ではよく使われる方法です。しかし、手続きは専門的で複雑であり、一般的には専門家の助けを必要とします。

自己破産による債務整理・借金整理

自己破産は、債務者が経済的に破たんして支払い不能の状況に陥っている場合に、債務者の財産を清算して、債権者に公平な弁済をする方法です。

具体的な手続きとしては、破産手続を地方裁判所の申立て後にその決定を得ることで行います。なお、破産手続開始の申立てをしただけで債務整理・借金整理が行えるのではなく、その後の免責手続によって借金がなくなります。

破産手続開始の申立てを行うと、どんなに厳しかった取立てもピタリとやみます。一方で破産後は資格制限を受けたり、7~10年間は個人信用情報機関のブラックリストに載るため新たな借金ができなくなったりするデメリットもあります。

なお、個人の自己破産原因は「支払不能」のみです。最終的には裁判所が判断することになりますが、支払不能になるかどうかは以下のような点で検討されます。

- 財産を売却しても債務が返済できない

- 債務総額が月の収入の20倍を超える

- 3年で返済するのが不可能

- 返済するには新たに高金利の借金する必要がある

- 債権者との交渉の新たな条件でも返済できない

過払金の清算による債務整理・借金整理

過払金の清算とは、過払金返還交渉や訴訟によって過払金を返還してもらうことにより、借金を無くす方法です。具体的には、債務を引き直し計算をした結果、既に債務の元金がなくなっていたのにも関わらず債権者に返済を続けていたため過払金(払いすぎていたお金)が発生した場合に、貸金業者との交渉や訴訟により過払金を返してもらう手続きです。

利息制限法は、貸金の利息について上限金利を設けて、それ以上の金利の部分は無効としています。引き直し計算とは、取引を利息制限法の上限金利で計算し直し、それを上回って支払った超過利息を元金の返済に宛てていくということです。つまり、本来払わなくても良かった利息としての支払いを、元金の返済にあてるということです。

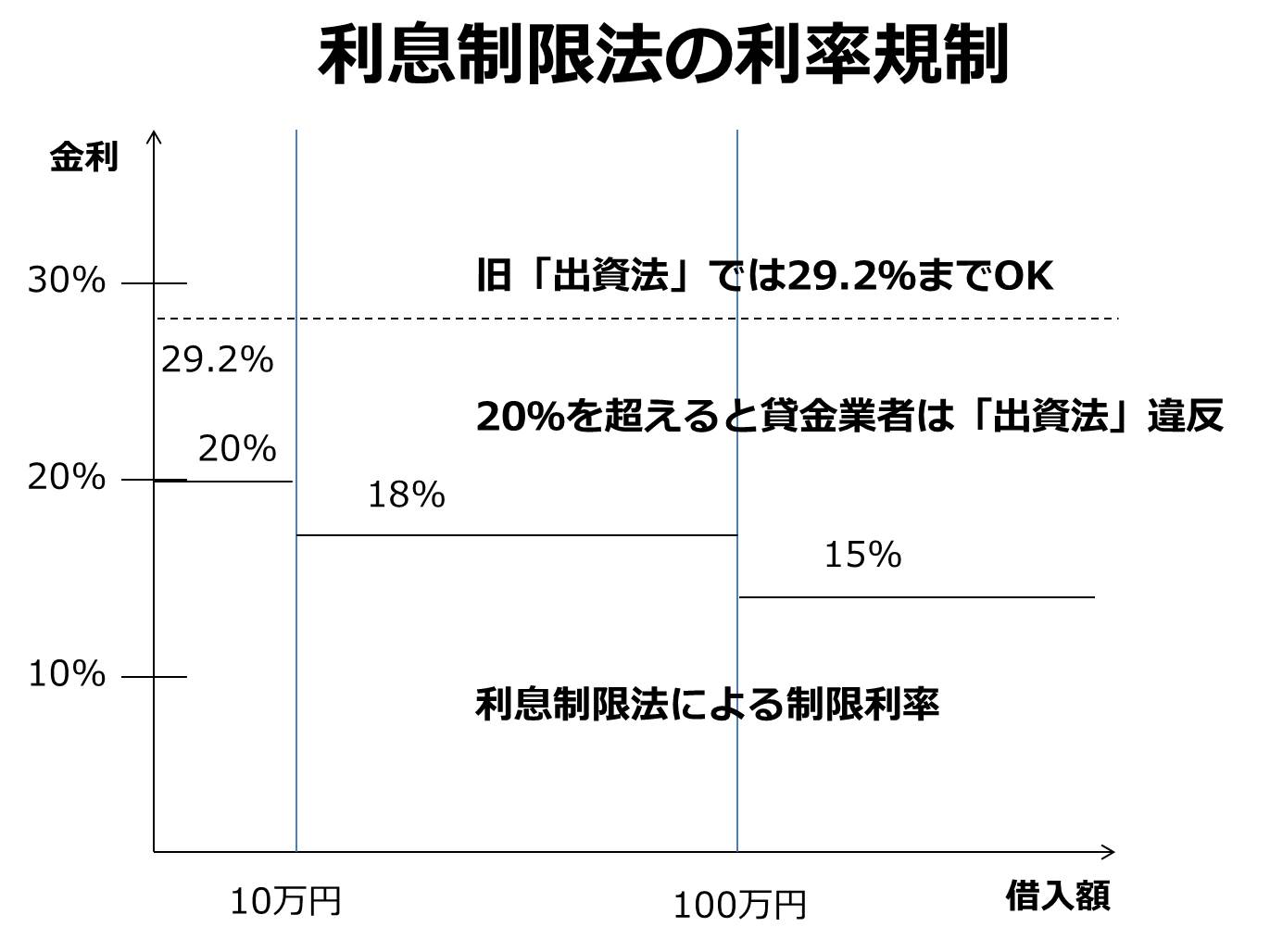

■ 利息制限法での貸金規制

- 元本が10万円未満は年20%

- 元本が10万円以上100万円未満は年18%

- 元本100万円以上は年15%

■ 引き直し計算の例

引き直し計算前は旧出資法の規制ギリギリの29%の利率、引き直し計算後は利息制限法の規制18%の利率で計算する。

・ 引き直し計算前

| 年月日 | 借入金額 | 返済額 | 利率 | 利息額 | 元金返済額 | 残元金 |

|---|---|---|---|---|---|---|

| 2005年1月1日 | 500,000 | 500,000 | ||||

| 2006年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2007年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2008年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2009年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2010年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 |

・ 引き直し計算後

| 年月日 | 借入金額 | 返済額 | 利率 | 利息額 | 元金返済額 | 残元金 |

|---|---|---|---|---|---|---|

| 2005年1月1日 | 500,000 | 500,000 | ||||

| 2006年1月1日 | 145,000 | 18% | 90,000 | 55,000 | 445,000 | |

| 2007年1月1日 | 145,000 | 18% | 80,100 | 64,900 | 380,100 | |

| 2008年1月1日 | 145,000 | 18% | 68,418 | 76,582 | 303,518 | |

| 2009年1月1日 | 145,000 | 18% | 54,633 | 90,367 | 213,151 | |

| 2010年1月1日 | 145,000 | 18% | 38,367 | 106,633 | 106,518 |

旧貸金業規制法では、みなし弁済規制と呼ばれる「一定の要件を満たす場合に、利息制限法の上限金利よりも高い金利であっても、有効な利息の弁済とみなす」という規程があり、それを根拠に貸金業者は、出資法で規制されていた29.2%ギリギリの金利を取っていたからです。

しかし、平成18年に貸金業法・出資法・利息制限法が改正され、出資法で規程されていた29.2%と20%の間のいわゆる「グレーゾーン」も規制の対象となりました。

なお、借金@みんなの教科書では、過払金の清算による債務整理・借金整理についての詳細を別記事にまとめています。あわせてお読みください。

借金@みんなの教科書記事「過払い金とは?引き直し計算と返還請求の方法費用を徹底解説」 https://minnanokyoukasho.com/money-debt-knowledge3

債務整理・借金整理の流れ・費用・メリットデメリットまとめ

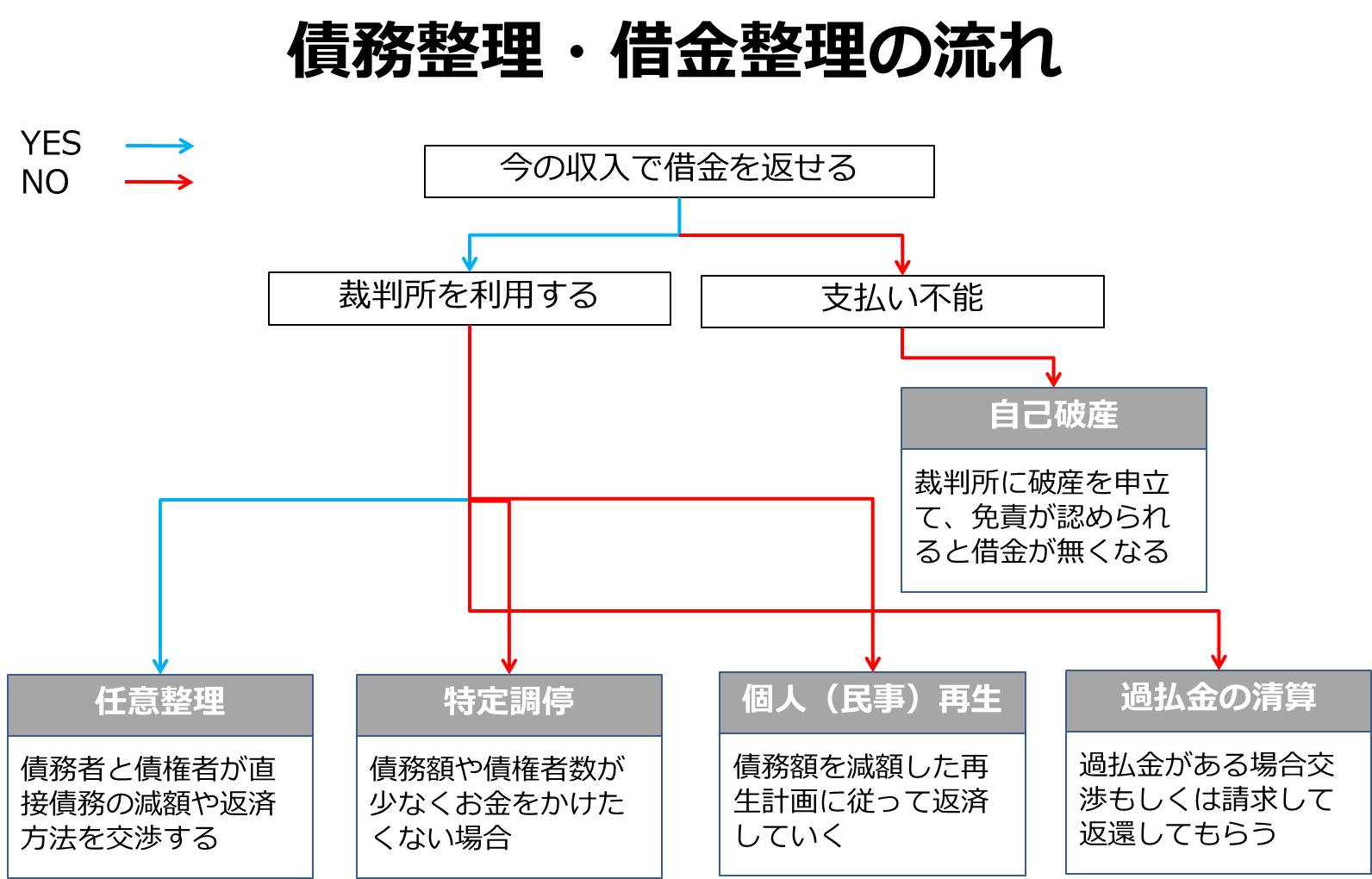

債務整理・借金整理には5通りの方法があります。どの方法を選ぶかとそれぞれの方法の流れは下の図のようになります。

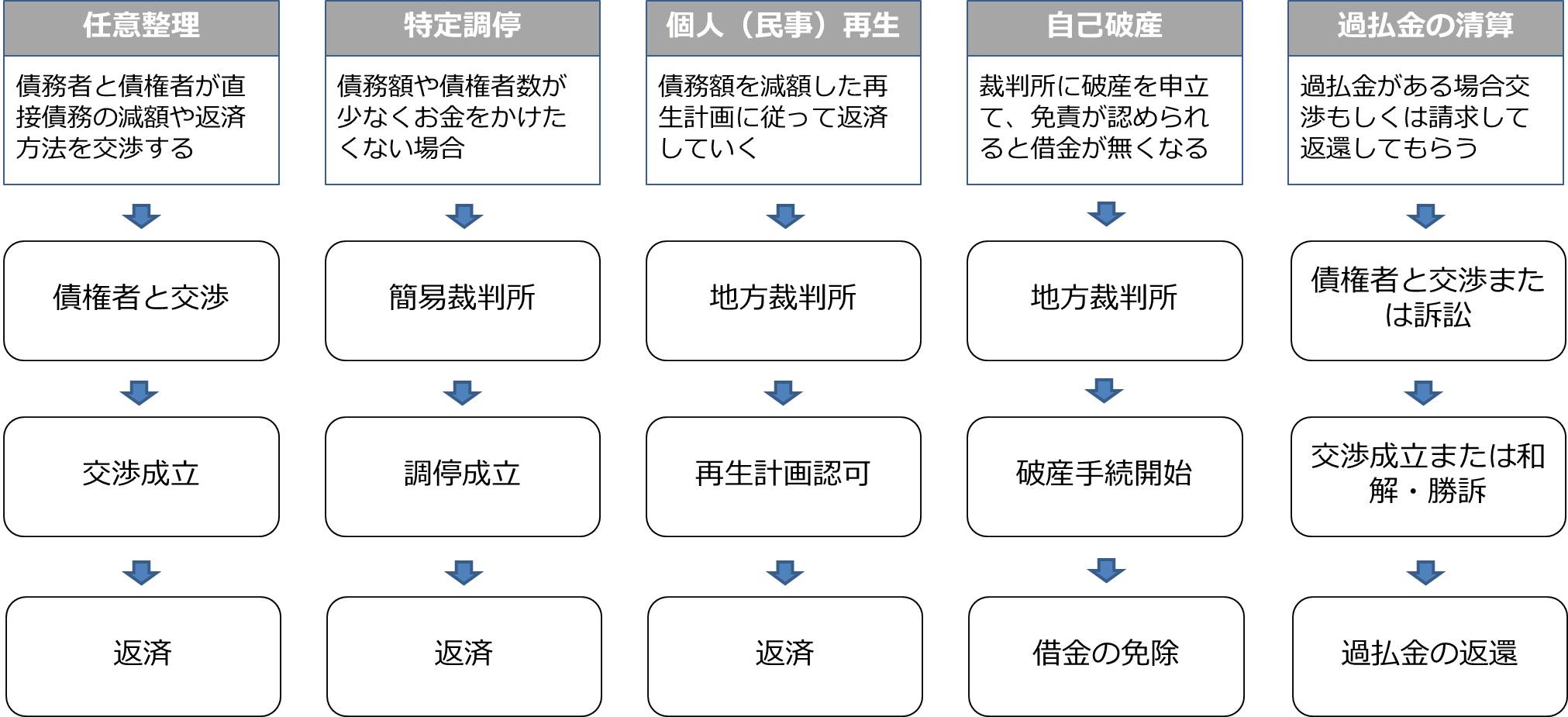

また、債務整理・借金整理の5通りの方法についての費用やメリット・デメリットを下の表のようになります。費用については成功報酬もあるのでケース・バイ・ケースですが、大体30万円~50万円前後とみておくといいと思います。

| 方法 | 費用の目安 | メリット | デメリット |

|---|---|---|---|

| 任意整理 | 50万円程度 | やり方は自由 | 通常は専門家に依頼 |

| 特定調停 |

1000円/件 |

費用が安い | 弁済が滞ると強制執行の対象 |

| 個人(民事再生) | 50万円程度 | 自宅を手元に残せる | 手続きが複雑で専門的 |

| 自己破産 | 50万円程度 | 取立てがすぐなくなる | ブラックリストに載る |

| 過払金の清算 | 30万円程度 | 訴訟すればほぼ返還 | 通常は専門家に依頼 |

債務整理・借金整理は任意整理や過払金の清算など、自分や家族・親戚などの代理人にもできます。ただし、どうせやるならやり残しがないように、信頼できる司法書士や弁護士などの専門家に相談する方がいいでしょう。

法律家以外の債務整理・借金整理を行う民間業者に「整理屋」「買取屋」「紹介屋」と呼ばれる悪質な債務整理・借金整理がいます。チラシなどで「借金でお困りの方はご相談ください」などの文句の広告は、だいたいこういった業者です。

新たな高金利の借金をさせたり、クレジットカードで高価な品物を購入させてそれを安く買取ったり、家族の不動産を無断で担保に入れさせたり、詐欺に近いような手段を行う業者です。

さらに借金が膨らんだり家族や友人知人まで巻き込むような、もっと困ったことにもなりかねません。そういった業者には任せないようにしてください。

債務整理・借金整理についての専門家への相談

これまで解説してきたように債務整理・借金整理については、自分で行えるものもありますが、やはり手続きは専門家に頼むのが良いです。ここでは専門家への相談方法について解説します。

専門家への相談にあたって準備しておくこと

債務整理・借金整理の相談に行くときには、以下のものを準備しておきましょう。特に有料相談の場合は、お金も時間もムダになってしまいます。

債務情報を整理したメモ

まずは全ての債務の情報を整理してメモでいいので紙に書いて持って行きましょう。なぜ自分で整理する必要があるかというと、契約書等だけ持って行くとその場で整理が必要になるため、ムダな時間がかかってしまうからです。

- 全ての債権者名・住所

- 債権者ごとの債務額・金利・初めて借金した日付

- クレジットカードの場合は利率

契約書など

当然、借入契約の際に締結した契約書なども正式なものが必要です。また、これまでに弁済した際の領収書なども用意しましょう。

- 借入契約書

- 領収書(弁済時のもの)

- クレジットカードの請求書

家計簿など

債務整理・借金整理には現在の支払い能力の把握も必要です。そのため、1ヶ月の収入と支出の状況はまとめておきましょう。

- 給与明細

- 1月の収入と支出をまとめたもの

弁護士に相談する

債務整理・借金整理は法的知識が要求される上、債権者との交渉はなかなか債務者にとってはやりづらいケースがあります。ここでは、債務整理・借金整理に強い法律事務所をご紹介します。

ここでは、債務整理・借金整理に強い法律事務所をご紹介します。

債務整理・借金整理に強い法律事務所

弁護士法人あまた法律事務所は、豊川祐行弁護士を中心に借金問題に精通した弁護士3名が営む法律事務所です。債務整理・借金整理に強いと言われている法律事務所はいくつかありほとんどは1人でやっている個人事務所ですが、弁護士法人あまた法律事務所は3名体制でやられているだけあって手厚いサポートが期待できます。

弁護士法人あまた法律事務所は多重債務に悩む人にやさしい以下のような特徴があります。

- 何回でも相談料無料・費用の分割も可能

電話やメールでの相談料は無料です。また、費用の分割払いも可能ですので、安心して相談できます。 - 卓越したノウハウと専門知識と豊富な実績

代表弁護士の債務整理実績は5000件以上!あまた法律事務所では借金問題を日々扱い、

多くの相談者様の相談を受け付けている問題解決の「プロフェッショナル」です - 24時間365日WEBで受付可能

ホームページからメールで24時間365日受付が可能、昼間や平日に時間が取れなかったり電話ができなかったりする人も利用できます。また、電話も毎日9:00〜21:00まで受け付けています。

借金問題解決のプロで経験と実績豊富な弁護士が対応してくれるため安心です。

相談は下のリンクから行えます。

ヤミ金(闇金)から借りてしまっている分を何とかできないか?

ヤミ金(闇金)でお金を借りてしまって困っていたらたらすぐに弁護士・司法書士などの専門家に相談しましょう。ヤミ金の返済分さえなんとかなれば他の分を返済していけるとすれば、ヤミ金への返済を止めたり過払分を請求したりすることで借金問題が解決できる可能性があります。

ヤミ金への対応ならウイズユー司法書士事務所がおすすめです。数々のヤミ金融問題を解決してきた豊富な実績のある、奥野正智司法書士の事務所です。

ヤミ金の厳しい取立てや追い込みに悩んでいたら、ウイズユー司法書士事務所に相談すれば即日止めてくれます。相談は無料、電話やインターネットで24時間365日受付ができますのでまずは相談してみるといいでしょう。事務所は大阪ですが、もちろん全国対応しています。

もちろん、闇金問題を取り扱っている弁護士事務所は、他にも多数存在しています。

他事務所をお探しの方は、下記のサイトも参考にしてみてください。

債務整理・借金整理の費用がないとき

どうしてもお金に困っていて、債務整理・借金整理の費用が無い時は、日本司法支援センター(法テラス)に相談してみましょう。法テラスは、民事法律扶助といい、資力の乏しい人に対して訴訟費用や弁護士費用の立替を行う支援業務を行っています。

ただし資力が乏しいなど一定の基準があるため、詳細は確認が必要です。なお、法テラスは全国50箇所に事務所があります。

日本司法支援センター(法テラス) http://www.houterasu.or.jp/

それでも自分でやる

どうしても自分でやるという場合も、まずは弁護士会の法律相談センターで相談するといいでしょう。初回相談料は無料です。相談の上で本やマニュアルを読んだり、必要なところは専門家に頼むなどすれば自分で行うことも可能です。

日本弁護士連合会「全国の弁護士会の法律相談センター」 http://www.nichibenren.or.jp/contact/consultation/legal_consultation.html

手続きの途中で債権者に住所を知られて貸金業者からしつこく連絡が来るなどの危険性がある場合は、そういった対策も考えて専門家に依頼するのがいいでしょう。

あらかじめ知っておこう!債務整理・借金整理をすると起きる問題

債務整理・借金整理を行う場合、本人だけでなく様々な関係者に影響が及びます。あらかじめ状況や今後の見通しを話しておきましょう。

保証人

任意整理により全ての借金の整理をする場合は問題ありませんが、自己破産という方法を選ぶ場合、本人は免責となりますが保証人は本人に代わって支払いの義務が生じることになります。

保証人に支払い能力がない場合は、保証人も自己破産しなくてはならないかもしれません。自分を信頼して保証人になった人に債務整理・借金整理について打ち明けるのは大変つらいことですが、あらかじめ保証人に状況と今後の見通しを説明して、対応策を検討しておくべきでしょう。

家族

債務整理・借金整理を検討するような段階になると、貸金業者から電話等での返済の督促が激しくなってきています。そのため、家族も状況はある程度把握していると思いますが、債務整理・借金整理の方法によっては自宅が差し押さえられて出て行かなくてはならないなど、今後も協力を仰がなくてはなりません。

今後の協力を得るためにも、きちんと状況や今後の見通しを説明しておきましょう。

職場や勤め先

債務整理・借金整理はあくまで個人的な負債に関する問題なので、例え自己破産したとしてもそれを原因に解雇になるようなことはありません。ただし、債務整理・借金整理の過程で貸金業者が給与等を差し押さえるなどの強行手段に訴えてくることも可能性が無い訳ではありません。

直属の上司は人事部など、あらかじめ相談・報告しておくべきでしょう。

将来を考えた債務整理・借金整理を行おう

債務整理・借金整理を検討するような段階になると、借金を返すために別の業者から借りるような自転車操業に陥る場合がほとんどです。いくら借金があるのかも定かではなく、毎日こうした借りて返す作業に時間やエネルギーをとられると、精神的にも大きな負担がかかります。冷静にな判断力を失い、泥沼に陥ったような感覚で、「もうダメだ」「どうしようもない」と思ってしまうことも多いと思います。でも諦めることはないのです。今は様々な債務整理・借金整理の方法があり、むしろ債権者より債務者の方が立場が強いと言っても過言ではありません。

1980年代にはサラ金パニックと呼ばれる時代で、厳しい取立てや追い込みに疲れた債務者が何人も自殺するなど厳しい時代でした。その後、貸金業規制法などの法規制などにより、現在ではどちらかというと取立てについては厳しい環境になっています。むしろ、現在では取立てが緩い分、債務整理や借金整理のタイミングを逃すということすら考えられます。また、数年前から過払金の返還請求が一般的になり、結果的には多くの債務者が債務整理・借金整理を行うことができました。ただし、この過払金返還請求は一度限りで今後活用できることはないでしょう。

債務整理・借金整理は、後ろ向きなものとして捉えがちです。ですが、クレジットカードが普及した現在、全く借金をしないで生活するというのは現実的ではありません。定期的に人生の棚卸しを行い、あわせて借金の見直しを行うことも重要なのです。特に自己破産をするような苦しい状況の中でも、後ろ向きに考えず裸一貫で出直すと捉えて、債務整理・借金整理は将来より良い生活をするための手段として考えていきましょう。

まとめ

収入から借金が返せないぐらいの多額になり借金を返すために借金をするような状況に陥ったら、問題を先送りにせずすぐに債務整理・借金整理を検討するべきです。

今回は「債務整理と借金整理の基礎知識 方法・流れ・費用・メリットデメリット」と題して、債務整理・借金整理についての基礎知識を解説しました。

- 債務整理・借金整理の種類と方法

- 債務整理・借金整理の流れ・費用・メリットデメリットまとめ

- 債務整理・借金整理についての専門家への相談

- 債務整理・借金整理をすると起きる問題

- 将来を考えた債務整理・借金整理

借金の悩みはなかなか相談しにくいものです。しかし、なるべく早めに手を打てば最悪の事態は避けられます。ぜひ早めに専門家にご相談ください。

借金に悩む全ての人に有用な記事になれば幸いです。