作成日:2016年1月18日 更新日:2018年11月2日

借金がある金額を超えると自分の収入では借金を返せなくなり、借金返済のために借金するようになります。そのうち元金どころか利息すら返せなくなると、借金地獄と呼ばれる借金問題に突入することになります。

今回は、そうした借金地獄に陥らないために「借金で生活苦になる前に知っておくべき借金問題の基礎知識」と題して、借金について知っておいて欲しい内容を解説します。

今回の記事を読めば借金に関する基礎知識が身につきます。借金すること自体はけして悪いことではありませんが、きちんと知識を身につけて計画的にお金を借りるようにしてください。

借金問題はいつから始まりどう変わってきたの?借金問題の歴史

借金問題はいつから始まりどう移り変わってきたのでしょうか。借金問題の歴史を解説します。

サラ金問題

1980年代前半は「サラ金パニック」と呼ばれた時代で、借金問題に苦しんだ債務者が多数自殺するなど悲劇が相次ぎ社会問題化しました。

こうした社会問題を解決するという意味もあり、1983年に貸銀業法(貸金業の規制等に関する法律)が制定され、貸銀業者の取立てや金利などの対する規制が実施されました。これに伴い自己破産の数も減少しています。

バブル崩壊後

1990年にバブルが崩壊した後は日本経済は長引く不況に悩まされ、それに伴いヤミ金(闇金)などの借金問題からの自己破産数も増加していき、2003年には自己破産件数が24万件を超えました。

こうした問題に対応するため、2003年には貸銀業法が改正され、ヤミ金の厳しい取立てや金利への規制を強化するなどし、徐々に自己破産件数は減少していきます。

法規制と借金問題

歴史的には、貸金業法による法規制が厳しくなると自己破産件数が少なくなってきています。このことから、自己破産の原因は、借金が多くなり返済が不可能になったり貸金業者の取立てが厳しくそれから逃れようと思ったりすることがあると考えられます。

借金問題は段々と規制が強まり貸金業者の金利や取立ては緩くなっていく傾向にあります。しかし、金利や取立てが緩くなることで、かえって借金問題の解決が遅れることのないように気をつける必要があります。

借金問題の現在

貸金業法は2007年にまた改正され、総量規制(年収の1/3までを借入限度額とする)が導入されました。しかし、この総量規制は銀行や信用金庫・信用組合・労働金庫等の借入には適用されていません。

また、数年前から過払金の返還請求が一般的になり、多くの債務者が借金整理をして借金問題を解決しました。しかし、この過払金返還請求は一度限りで、今後活用できることはないと思われます。

現在の日本社会では収入や資産面での格差が拡大しています。様々な法規制にも関わらず、現在でもヤミ金業者は存在しており、正規の金融業者から借金することができない人を中心に借金問題に苦しんでいる人はいまだ多いのが現状です。

借金ってどんなものがある?借金の種類と内容

By: Tax Credits

借金と一言にいっても実はいくつかの種類があります。例えば借入目的で分類すると、生活費・住宅・自動車・事業資金などに分類できます。借金に関する法律では、貸金業者の種類ごとに規制などが変わりますので、ここでは貸金業者ごとに借金にはどんなものがあるのか解説します。

借金に関する法律

貸金業者に関する法律には、貸金業法・出資法・利息制限法の3つがあります。また、クレジット取引に関する法律として割賦販売法があります。

貸金業法は消費者金融などの貸金業者を規制する法律のため、銀行などの貸付(カードローン)には適用されません。出資法は、貸金業者の金利について刑事罰の対象となる金利の限界を定めています。利息制限法は、民法上効力のある金利の限界を定めています。この法律の制限金利を超えた場合、その超えた分の利息は無効となります。

クレジット

クレジットとは、クレジットカードを使ったり割賦販売で商品を買ったりサービスを受けたりし、その代金を延払いにすることを言います。代金は契約にもとづき後で支払います。

なお、クレジットカードではリボ払いと呼ばれる分割での支払い方法があります。これは、あらかじめ利用限度額と毎月一定の支払額を定めておき、その利用限度額の範囲で買い物をする方法です。

クレジットと貸金業法・利息制限法

クレジットはあくまで商品の売買における代金の支払い方法で、金銭の貸し借りではありません。そのため、クレジットの手数料については貸金業法や利息制限法が適用されません。通常、翌月一括払いのときは手数料はかかりませんが、リボ払いのときは実質年率で10%を超える利率がかかってくるのが一般的です。

総量規制の導入により貸金業者は年収の1/3を超えて貸付をすることが禁止されています。しかし貸金業法は消費者金融などの貸金業者にのみ適用されるため、クレジットには適用されません。1/3を超えて借りたい債務者は、消費者金融から現金で借りてほしいものを購入するよりもクレジットカードで購入しようなどと考える人も多いです。

しかし、クレジットカードの決済日にはお金が必要になるので、実質的には借金と同じ様な状態です。特にリボ払いは月々の支払いを一定額に抑えて負担を減らす方式のため、残高がなかなか減らず、その残高に対して手数料がかかるため、支払総額が増えることになります。

クレジットと割賦販売法

現在では割賦販売法改正により、クレジット会社は顧客と契約する際に、年収や他のクレジット債務の確認を行う必要があります。こうすることで、それぞれ方の支払い可能見込額を超えるクレジットの契約はできないようになっています。

クレジットは金銭の貸し借りではないため、借金の意識を持たない方が多いです。しかし、支払いがあるためクレジットは実質的には借金と同じです。ご利用は計画的に行う必要があります。

消費者金融・ローン・キャッシング

消費者金融でお金を借りること(キャッシング)は、もちろん金銭の貸し借りで月々に返済していくので、これは借金=ローンとなります。クレジットカードを発行するとキャッシングといって現金を借りることもできますが、これもまた同じようにローンの1種になります。

クレジットは貸金業法や利息制限法の適用を受けないと言いましたが、キャッシングは貸金そのものですから、消費者金融の1つとして貸金業法・利息制限法・出資法の適用を受けます。消費者金融やクレジットカード会社のキャッシングの分割払いは、だいたい実質年率で15%~18%が多いようです(銀行のカードローンの金利は実質年率8%~12%ぐらい)。

連帯保証による保証債務

連帯保証による保証債務は、自分が直接貸金業者からお金を借りたわけではありませんが、保証した債務者が返済不能になった場合は、代わって返済しなければならない義務があります。

友人知人に頼まれて軽い気持ちで借金の連帯保証をしてしまうケースがよく見受けられます。保証人になる事自体が悪いことではありませんが、連帯保証するなら「自分が借金している」と同じことと考えて下さい。連帯保証することで借金の返済をしなければならなくなり、保証人が返済できず自己破産するケースも少なくないのです。

ヤミ金(闇金)

ヤミキン(闇金)は正規の貸金業者ではなく、違法に高金利でお金を貸し付ける業者です。ヤミ金融対策法(貸金業規制法及び出資法の一部改正法)が成立し罰則などが整備されましたが、残念ながら現在でも存在します。

ヤミ金はなかなか消費者金融でも借りられないような多重債務者を狙っていることが多いのですが、ヤミ金でお金を借りると、今より困った状況に陥りますのでヤミ金からはお金を借りないでください。

なお、お金@みんなの教科書では、延滞やブラックでもお金を借りられる消費者金融をまとめています。あわせてお読みください。

お金@みんなの教科書記事「延滞やブラックでもお金を借りれる消費者金融・キャッシング」 https://minnanokyoukasho.com/money-debt-cashing4

なぜ借金問題が起きて借金地獄に陥るのか?

By: Alon

借金する際はきちんとした返済計画を立てるはずですが、どうして借金問題や借金地獄と言われるような悲惨な状況に陥るのでしょうか?

借金は複利で雪だるま式に増えていく

誰でも初めは給与などの収入で返済が可能と思って借金するのですが、様々な事情や状況の変化で、初めに考えていたような返済ができず、収入から借金が返せないようになると、借金の返済のために借金を繰り返すようになります。

こうなってくると元金どころか利息の支払いも滞るようになり、借金は雪だるま式に増えていくことになります。なぜなら借金は元金と利息で複利で増えていくからです。

複利計算表(元金1に対する元利合計)

| 年\率 | 5% | 10% | 15% | 18% | 20% |

|---|---|---|---|---|---|

| 1 | 1.050 | 1.100 | 1.150 | 1.180 | 1.200 |

| 2 | 1.102 | 1.210 | 1.323 | 1.392 | 1.440 |

| 3 | 1.157 | 1.331 | 1.521 | 1.643 | 1.728 |

| 4 | 1.215 | 1.464 | 1.749 | 1.939 | 2.074 |

| 5 | 1.276 | 0.610 | 2.011 | 2.288 | 2.985 |

| 6 | 1.340 | 1.771 | 2.313 | 2.700 | 3.583 |

| 7 | 1.407 | 1.948 | 2.660 | 3.185 | 4.299 |

| 8 | 1.477 | 2.143 | 3.059 | 3.759 | 5.159 |

| 9 | 1.551 | 2.357 | 3.518 | 4.435 | 6.191 |

| 10 | 1.628 | 2.593 | 4.406 | 5.234 | 7.430 |

上の図で、例えば18%で借りていれば1年目はもちろん最初の元金の1.18倍ですが、4年目には2倍を超え、6年目には3倍に増えてしまいます。

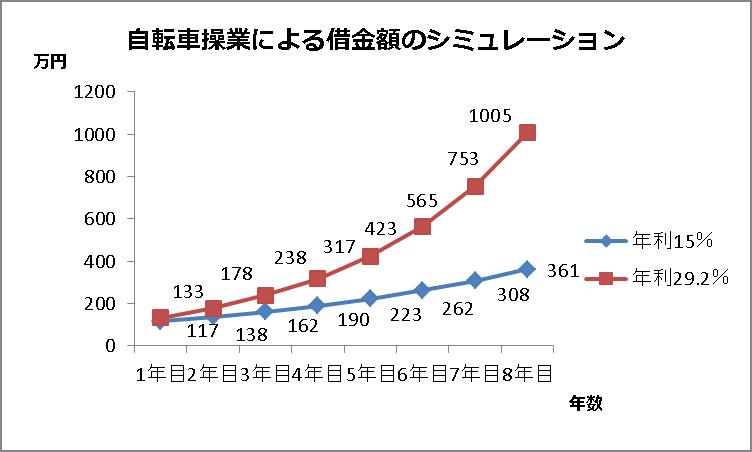

また、下のグラフは、いわゆる自転車操業によって借金額がどうなっていくかのシミュレーションです。借金の金利が旧出資法規程の刑事罰とならない上限の29.2%で借りていた場合と、利息が年利15%(利息制限法による上限金利)で、毎月支払う利息を同じ金利で借入て返済をしていった場合のシミュレーションです。金利が金利を産んで何倍にも膨れ上がることが分かります。

こうした状況になると、当然借金の返済は滞りがちになり、貸金業者から督促状が来たり電話で催促されたりするようになります。以前の「サラ金パニック」と呼ばれた時代に比べると、貸金業法の規制があるため取立ては比較的緩やかですが、それでも取立てや催促の連絡は嫌なもので、借金地獄に落ちていきます。

貸金業法について知っておこう!貸金業者を規制する法律

By: Yumi Momoi

借金問題を理解するためには、貸金業者を規制する法律に関する知識は必須になります。ここでは貸金業者を規制する法律、貸金業法について解説します。

貸金業法

消費者金融などの貸金業者については、貸金業法でその業務や内容を金融庁に厳しく規制されています。

開業に関する規制

貸金業の開業については登録制になっていて、以下のような規程があります。

| 項目 | 内容 |

|---|---|

| 登録 | 内閣総理大臣または都道府県知事 |

| 更新 | 3年ごと |

| 条件 | 純資産5000万円以上 |

| 無登録業者の罰 | 10年以下の懲役もしくは3000万円以下の罰金 |

| その他 | 暴力団による運営や取立ては禁止 |

業務に関する規制

貸金業者の業務については、消費者保護の観点から以下のような規程があり、義務や禁止事項が定められています。

- (顧客の)返済能力の調査義務

- 過剰な貸付け等の禁止

- 従業員に証明書を携帯させる義務

- 暴力団員等を業務に従事させた、業務補助者での使用の禁止

- 貸付条件の店内掲示・誇大広告等の規制

- 受取証書などの書面の交付義務

- 特定公正証書作成に関する白紙委任状の取得等の制限

- 悪質な取立て行為の規制

- 債権譲渡等に関する規程

行政の監督権限

貸金業者の監督官庁は金融庁(財務局)と都道府県貸金業指導係です。報告徴収・立入検査・業務改善命令・業務停止・登録取消などの行政処分を含む監督権限があります。

貸金業法違反の業者は訴えることができる

貸金業法は業者を取り締まる法律で、債務者である借り手側を守るものです。

貸金業法の取立て行為の規制に違反している悪質な取立てや催促で困っている場合には、監督官庁である金融庁(財務局)または都道府県貸金業指導係に苦情の申し立てを行い、貸金業法違反の業者に対しては、業務停止や登録抹消の行政処分を求めることができます。

なお、債務整理や借金整理のために弁護士や司法書士を代理人としたり、破産手続き開始の手続きを行った場合には、その後貸金業者は正当な理由なく本人に取立てや督促を行ってはいけないことになっています。

借金の金利は超重要!利息の仕組み

法律の次は、利息の基本知識について抑えておきましょう。ここでは借金の利息について解説します。

利息制限法での金利規制

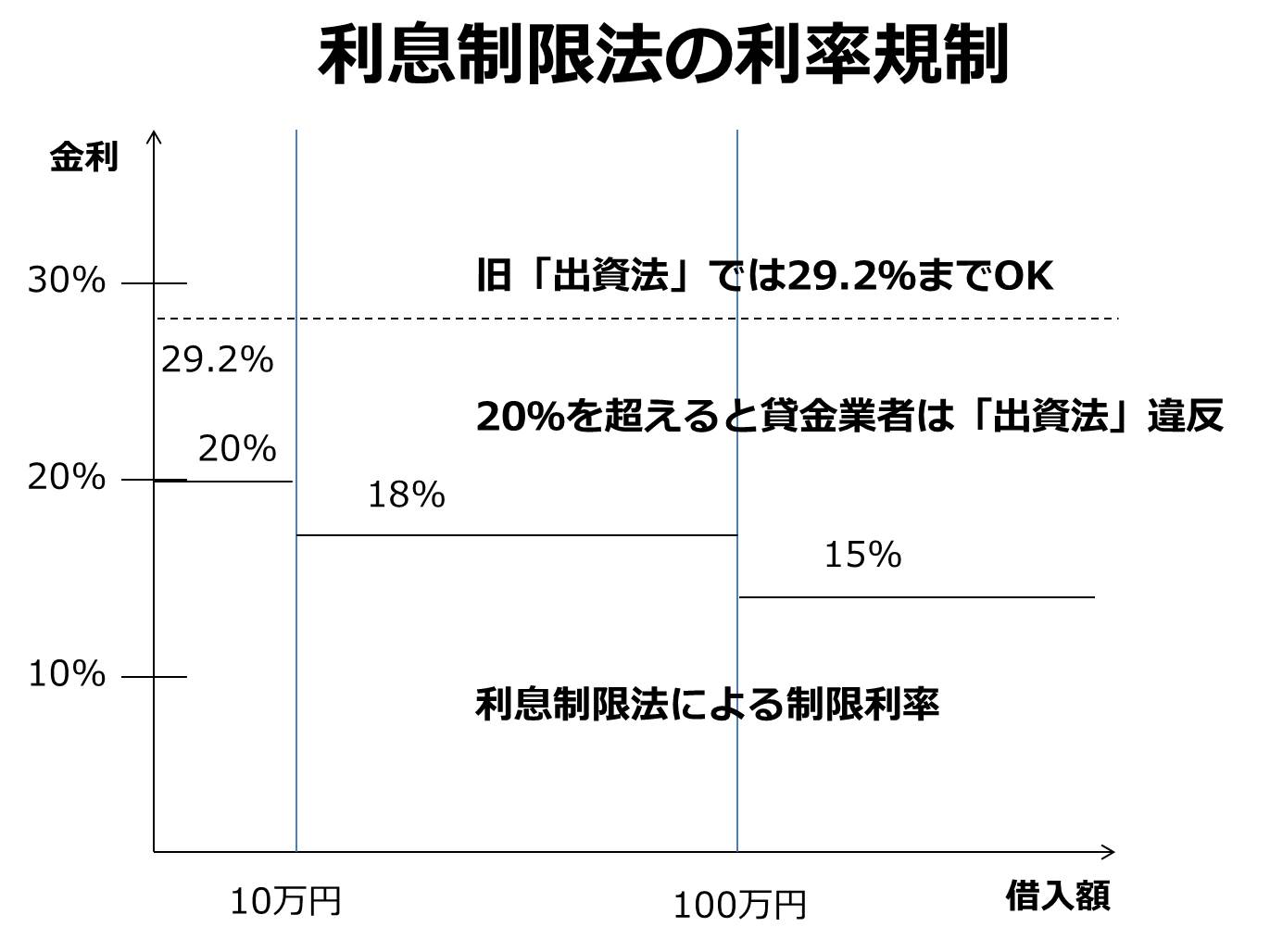

利息制限法は、貸金についての上限金利を以下のように定めています。

- 元本が10万円未満は年20%

- 元本が10万円以上100万円未満は年18%

- 元本100万円以上は年15%

もし、この金利上限を超えてこれまで金利を支払っていた場合は、その分を元金に充当することができます。元金に充当していった結果完済している場合は、払い過ぎた利息分を過払金として返還請求ができます。なお、支払いが遅れた場合の遅延損害金は利率の1.46倍までが有効で、それを超える分は無効になります。

利息を天引きされていた場合

お金を借りる場合に先に利息を天引きされる場合があります。その際、その額が制限利率を超えたいた場合は元金の返済に充てたとみなされます。また、利息の計算を行う元金の額は、実際に借り手が受け取った額になり、天引き前の金額ではありません。

契約時に支払った金銭

貸金業者が契約の際に、様々な名目(手数料・割引料・調査料など)で金銭を受け取る場合があります。これは利息の先取りとみなされます。

このように、利息制限法では金利に関して様々な規制を定めています。しかし、仮に貸金業者がこの上限以上の金利で利息を取っても刑事罰の対象にはなりません。

出資法による刑罰金利

出資法では、年利20%を超えて金利による契約をした等の場合は、貸金業者は刑事罰を受けることになっています。刑事罰の内容は以下の通りです。

- 年利20%超109.5%以下

5年以下の懲役もしくは1000万円(法人3000万円)以下の罰金 - 年利109.5%超

10年以下の懲役もしくは3000万年(法人1億円以下)以下の罰金

出資法・利息制限法に関する法律と金利の関係は上の表のようになります。

手遅れにならないうちに!債務整理と借金整理

By: Eneas De Troya

それでも借金問題を抱えてしまったり借金地獄に陥ったりしたらどうしたらいいでしょうか?

専門家に相談して債務整理や借金整理を行う

借金で借金を返すような状況に陥ると、貸金業者からの返済の督促や取立ても厳しくなり、債務者は心労や憂鬱さで自分で冷静な判断が下せなくなるのが一般的です。

こうした状況になったら、なるべく早く弁護士や司法書士などの法律家に相談して、債務整理・借金整理を行う必要があります。債務整理や借金整理にはいくつかの方法がありますが、例えば破産手続き開始の申立が受理されれば、消費者金融などの貸金業者からの督促はピタリとやみます。

借金の状況を冷静に把握する

債務整理・借金整理を行うためには、今自分がどれくくらい借金をしていて、現在の収入から考えてこれから借金がどのようになっていくかを把握することが必要になります。借金問題を抱えていたり借金地獄に陥ったりしている人は、だいたい今の自分の状況が分かっていない場合が多いのです。

金利計算する

債務整理・借金整理する場合は、金利計算をしましょう。現在どんな契約条件でお金を借りているのかを知り、現在の契約での金利で計算するとともに、これから借金の額がどうなっていくかを把握します。

次に、利息制限法の金利(15%・18%・20%)の金利で計算しなおします。たいていの貸金業者は利息制限法で定める金利以上の利息をとっています。これは後で任意整理での交渉や過払金があった場合の交渉や訴訟などに役立ちます。

利息制限法の金利上限を超えた金利(29%)での返済

| 年月日 | 借入金額 | 返済額 | 利率 | 利息額 | 元金返済額 | 残元金 |

|---|---|---|---|---|---|---|

| 2005年1月1日 | 500,000 | 500,000 | ||||

| 2006年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2007年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2008年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2009年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 | |

| 2010年1月1日 | 145,000 | 29% | 145,000 | 0 | 500,000 |

※元金は減らず、利息だけ返済している状態です。

利息制限法の金利上限での返済(10万円以上100万円未満のため18%)

| 年月日 | 借入金額 | 返済額 | 利率 | 利息額 | 元金返済額 | 残元金 |

|---|---|---|---|---|---|---|

| 2005年1月1日 | 500,000 | 500,000 | ||||

| 2006年1月1日 | 145,000 | 18% | 90,000 | 55,000 | 445,000 | |

| 2007年1月1日 | 145,000 | 18% | 80,100 | 64,900 | 380,100 | |

| 2008年1月1日 | 145,000 | 18% | 68,418 | 76,582 | 303,518 | |

| 2009年1月1日 | 145,000 | 18% | 54,633 | 90,367 | 213,151 | |

| 2010年1月1日 | 145,000 | 18% | 38,367 | 106,633 | 106,518 |

※払いすぎていた分は元金の返済に充てたとみなされます。

上の2つの表で計算されているように、29%で払いすぎていた分を計算すると(これを引き直し計算と言います)元本を返済していたとみなされ、借金の額が大きく減ることもあります。

なお、お金@みんなの教科書では、債務整理・借金整理の基礎知識として方法・流れ・費用やメリットデメリットをまとめています。あわせてお読みください。

お金@みんなの教科書記事「債務整理借金整理の基礎知識:方法・流れ・費用・メリットデメリット」 https://minnanokyoukasho.com/money-debt-knowledge1

債務整理・借金整理をする必要になったら

弁護士に相談する

債務整理・借金整理は法的知識が要求される上、債権者との交渉はなかなか債務者にとってはやりづらいケースがあります。ここでは、債務整理・借金整理に強い法律事務所をご紹介します。

弁護士法人あまた法律事務所

弁護士法人あまた法律事務所は、豊川祐行弁護士を中心に借金問題に精通した弁護士3名が営む法律事務所です。債務整理・借金整理に強いと言われている法律事務所はいくつかありほとんどは1人でやっている個人事務所ですが、弁護士法人あまた法律事務所は3名体制でやられているだけあって手厚いサポートが期待できます。

弁護士法人あまた法律事務所は多重債務に悩む人にやさしい以下のような特徴があります。

- 何回でも相談料無料・費用の分割も可能

電話やメールでの相談料は無料です。また、費用の分割払いも可能ですので、安心して相談できます。 - 卓越したノウハウと専門知識と豊富な実績

代表弁護士の債務整理実績は5000件以上!あまた法律事務所では借金問題を日々扱い、

多くの相談者様の相談を受け付けている問題解決の「プロフェッショナル」です - 24時間365日WEBで受付可能

ホームページからメールで24時間365日受付が可能、昼間や平日に時間が取れなかったり電話ができなかったりする人も利用できます。また、電話も毎日9:00〜21:00まで受け付けています。

借金問題解決のプロで経験と実績豊富な弁護士が対応してくれるため安心です。

相談は下のリンクから行えます。

ヤミ金(闇金)から借りてしまっている分を何とかできないか?

ヤミ金(闇金)でお金を借りてしまって困っていたらたらすぐに弁護士・司法書士などの専門家に相談しましょう。ヤミ金の返済分さえなんとかなれば他の分を返済していけるとすれば、ヤミ金への返済を止めたり過払分を請求したりすることで借金問題が解決できる可能性があります。

ヤミ金への対応ならウイズユー司法書士事務所がおすすめです。数々のヤミ金融問題を解決してきた豊富な実績のある、奥野正智司法書士の事務所です。

ヤミ金の厳しい取立てや追い込みに悩んでいたら、ウイズユー司法書士事務所に相談すれば即日止めてくれます。相談は無料、電話やインターネットで24時間365日受付ができますのでまずは相談してみるといいでしょう。事務所は大阪ですが、もちろん全国対応しています。

もちろん、闇金問題を取り扱っている弁護士事務所は、他にも多数存在しています。

他事務所をお探しの方は、下記のサイトも参考にしてみてください。

債務整理・借金整理の費用がないとき

どうしてもお金に困っていて、債務整理・借金整理の費用が無い時は、日本司法支援センター(法テラス)に相談してみましょう。法テラスは、民事法律扶助といい、資力の乏しい人に対して訴訟費用や弁護士費用の立替を行う支援業務を行っています。

ただし資力が乏しいなど一定の基準があるため、詳細は確認が必要です。なお、法テラスは全国50箇所に事務所があります。

日本司法支援センター(法テラス) http://www.houterasu.or.jp/

それでも自分でやる

どうしても自分でやるという場合も、まずは弁護士会の法律相談センターで相談するといいでしょう。初回相談料は無料です。相談の上で本やマニュアルを読んだり、必要なところは専門家に頼むなどすれば自分で行うことも可能です。

日本弁護士連合会「全国の弁護士会の法律相談センター」 http://www.nichibenren.or.jp/contact/consultation/legal_consultation.html

手続きの途中で債権者に住所を知られて貸金業者からしつこく連絡が来るなどの危険性がある場合は、そういった対策も考えて専門家に依頼するのがいいでしょう。

まとめ

今回は「借金で生活苦になる前に知っておくべき借金問題の基礎知識」と題して借金について知っておいて欲しい内容を解説しました。

- 借金問題の歴史

- 借金の種類と内容

- 借金問題に関する法律

- 利息のしくみ

- 債務整理と借金整理

についてまとめています。

借金問題はなかなか身近な人にも相談しにくい問題です。ですが、1人で抱え込んでいても良いことはありません。取り返しのつかないことになる前に、専門家に相談してください。

借金に悩む全ての人に有用な記事になれば幸いです。