確定申告で税金還付や節税すると聞くと「サラリーマンの私には関係がない」と思う方も少なく無いと思います。でもサラリーマンの方でも副業していれば、確定申告で所得税を還付したり節税したりすることができるのです。

今回は副業するサラリーマンの方に「個人事業主登録し副業を行い確定申告で上手に税金還付や節税する方法」を解説します。

副業しているサラリーマンの方や、これから副業を検討している方に役立つ記事だと思います。ぜひお読みください。

サラリーマンが副業して確定申告で税金還付・節税する方法のポイント

今回解説する「サラリーマンが副業して確定申告で税金還付・節税する方法」のポイントは、大きく分けて2つあります。

- 個人事業主の所得控除による節税

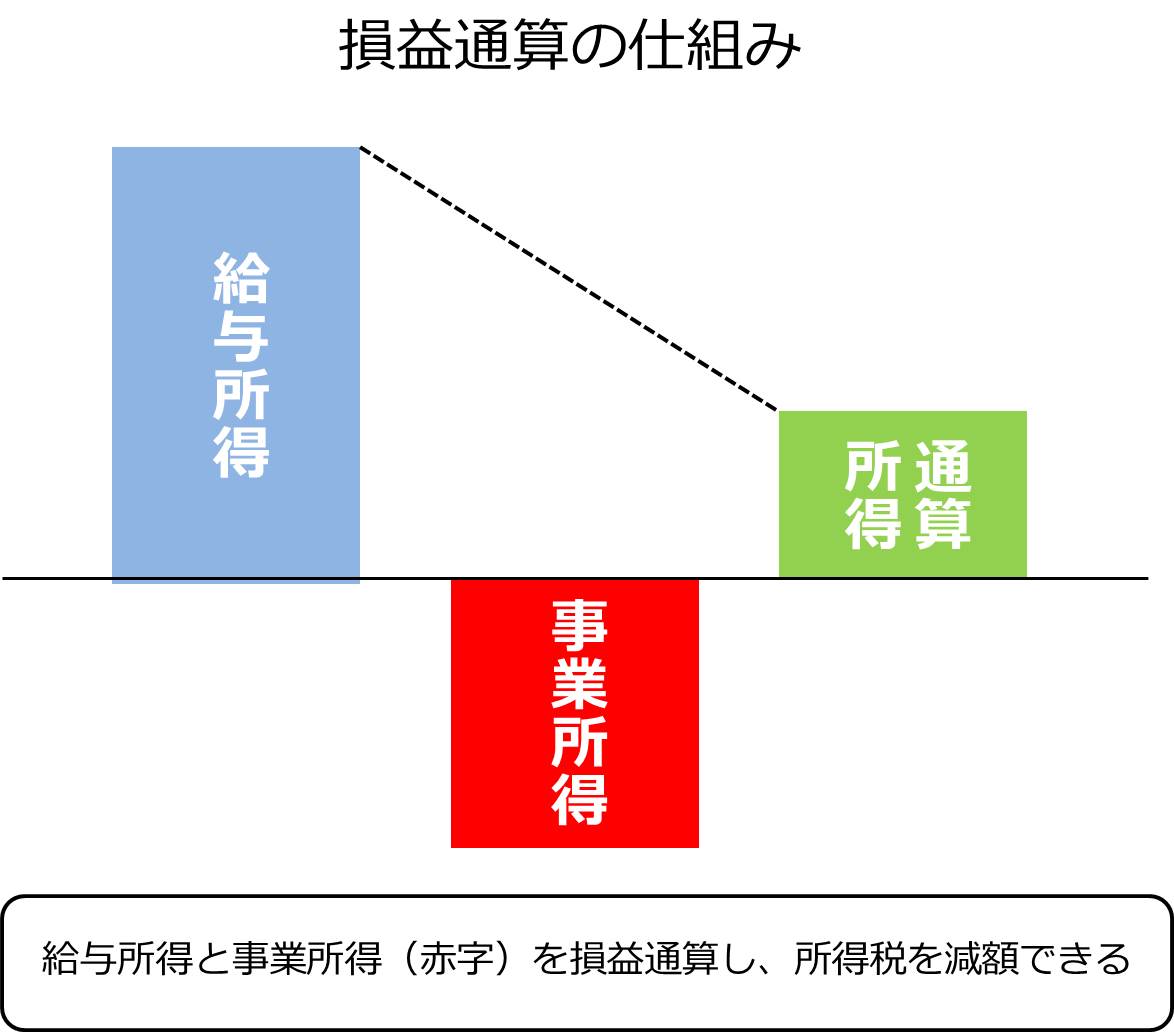

- 「損益通算」による所得税還付や節税

1つ目は、副業を個人事業主として行うことで、個人事業主に認められた所得控除を行うことができるためそもそも副業部分の所得からかかる所得税を節税できるということです。

2つ目は、副業が赤字の時には給与所得と相殺することで給与だけの時に支払う所得税の金額が減額されるということです。これを損益通算と言います。

ここで、勘のいい人は「じゃあ実際は副業していなくても大赤字ということにすれば、所得税を払わなくても良くなるんじゃないの?」などと思った方もいるかもしれません。ですが、実態のない副業を個人事業として登録することはできず、またそうした副業による赤字を損益通算することは節税ではなく脱税になります。

過去にこうした脱税指南をしたコンサルタントが逮捕されたこともあり、グレーゾーンではなくはっきりと脱税になりますので注意してください。

ここが重要!副業を会社にバレないようにするために

By: rochelle hartman

個人事業主として副業を行うと、勤務先の会社にバレることを恐れるサラリーマンの方も多いのではないでしょうか。普通の会社は就業規則で副業を禁止しているため、会社にバレるとまずい方も多いと思います。

ここでは、副業を会社にバレないようにする方法を解説します。

副業が会社にバレる訳

給料から住民税を天引き(住民税の特別徴収)されているサラリーマンの方は多いと思います。副業が会社にバレてしまうのは、この住民税の天引きによる事が多いのです。

給料から住民税を天引きされる事を「住民税の特別徴収」といいますが、この住民税の額は企業が計算しているのではないのです。あなたが住んでいる市区町村などの自治体が。税務署が管理する所得税から計算した住民税の金額を計算し、それをあなたの勤務先の企業に連絡することで、企業は住民税の金額を知ることになります。

例えば同僚で同じ給料をもらっていて同じ市区町村に住むAさんとBさんがいたとします。副業の収入が別にあるAさんと副業をしていないBさんでは、住民税の金額が異なる可能性があり、そこで企業は「Aさんは副業をしていて他に所得があるのでは?」と分かってしまう訳です。

副業を会社にバレないようにする方法

では、この住民税の仕組みで副業が会社にバレないようにするにはどうしたらいいのでしょうか?これは、確定申告の際に注意することで対応できます。

具体的には、副業に関する住民税を「特別徴収」にせず「普通徴収」にすることで対応できます。副業に関する住民税を企業に給料から天引きするやり方(特別徴収)にせず、自分で直接納付する(普通徴収)にするということです。

確定申告書にある「住民税に関する事項」という項目の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」を「自分で納付」とすることで、副業部分の住民税を普通徴収にすることができます。

ただし、これは市区町村によって異なる場合もあるので、念のため事前にお住まいの市区町村の住民税担当まで確認した方がいいでしょう。

平成28年1月からマイナンバーが導入されました。ニュースやネットでは、「副業がバレるようになる?」「税務署が全ての所得を把握する」などと騒がれていますね。これまでうまく会社にバレないようにしていたのに不安な方も多いと思います。マイナンバー導入で副業の仕組みはどうなるのでしょうか。

結論としては、勤務先の企業がマイナンバーを使って副業があるかないか調べることは、法律で禁止されているため、心配しなくても大丈夫です。マイナンバー導入後も確定申告の仕組みは変わらないため、副業の所得税を普通徴収にすることで基本的には会社にバレることは無さそうです。

しっかり理解しよう!個人事業主って何?

By: mind_scratch

ここでは、個人事業主について詳しく解説していきます。

個人事業主って何?

個人事業主って何でしょう?ウィキペディアによると個人事業主は下のように定義されています。

個人事業主(こじんじぎょうぬし)は、株式会社等の法人を設立せずに自ら事業を行っている個人をいう。一般には自営業者ともいう。事業主一人のみ、家族のみ、あるいは少数の従業員を抱える小規模の経営が一般的だが、制限はなく、大規模な企業体を経営することも出来ないわけではないが、多くは小規模なものである。雇用されている者(サラリーマンのこと)は個人事業主ではないが、継続的な請負(下請)や納入をする業者、代理店など、雇用でない契約によって他者の事業に従属する者はあくまで独立の経営であり、それが法人でなければ個人事業主である。 つまり、個人事業主とは、会社経営者でもサラリーマンでも公務員でもアルバイトでも無職でもない者の総称と言うことである(ただし、副業として個人事業主となることは可能である)。

個人事業主は事業を行っている個人で、サラリーマンでも副業として行うことは可能なのですね。

なんで得なの?個人事業主のメリット・デメリットを理解しよう!

ここでは個人事業主のメリットとデメリットを解説していきます。

個人事業主になるメリット

個人事業主になって得られるメリットの多くは、青色申告と呼ばれる方法(複式簿記と呼ばれる取引を複数の科目で記帳する方法)で確定申告をする場合にメリットが得られます。

複数の所得の合算

給与所得や事業所得、不動産所得など複数の所得を合算できます。そのため、事業所得が赤字だった場合、先に解説した損益通算の仕組みを使って節税や所得税の還付を受けることができます。

年65万円の特別控除

個人事業主になるメリットは、この所得控除と言っても過言ではありません。65万円を課税所得から控除することができ、その分が節税できます。この特別控除は青色申告をした場合にのみ受けられます。

※課税所得とは収入から経費をマイナスしたものです。

個人の費用の一部を経費化

青色申告により個人事業主は、プライベートの家賃・水道光熱費・通信費などを経費として計上することができます。課税所得は収入から経費を引いたものになるため、経費分の節税ができます。ただし、経費化できる費用は事業として使っている範囲に限ります(例えば自宅の半分を事業に使っているなら、家賃全額は無理だが半分なら可能)。

少額固定資産の経費化

「減価償却の特例」という制度を利用し、青色申告により個人事業主は少額固定資産を経費計上すうことができます。

※少額固定資産は、パソコンや電話機など30万円以下の固定資産を指します。

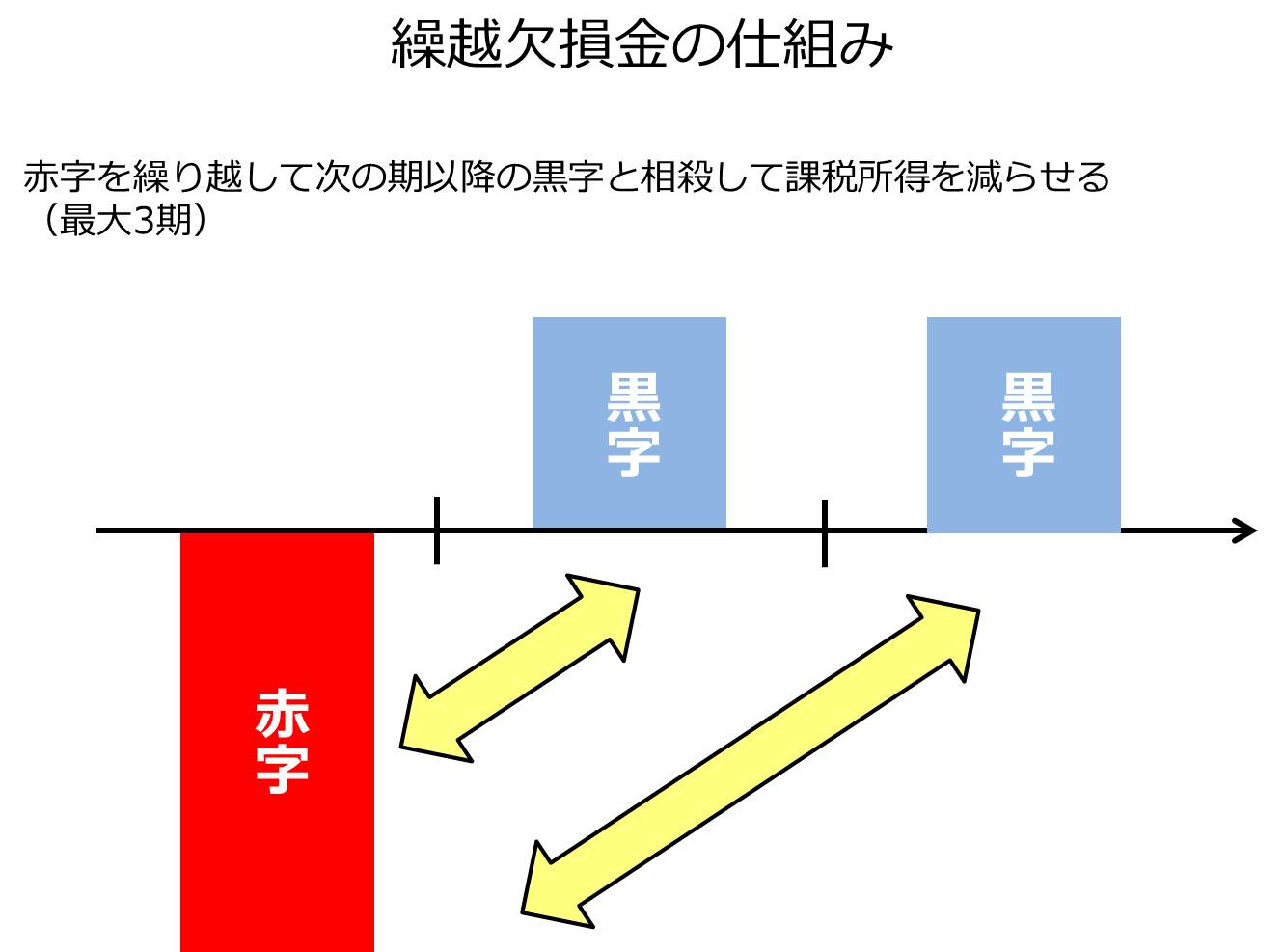

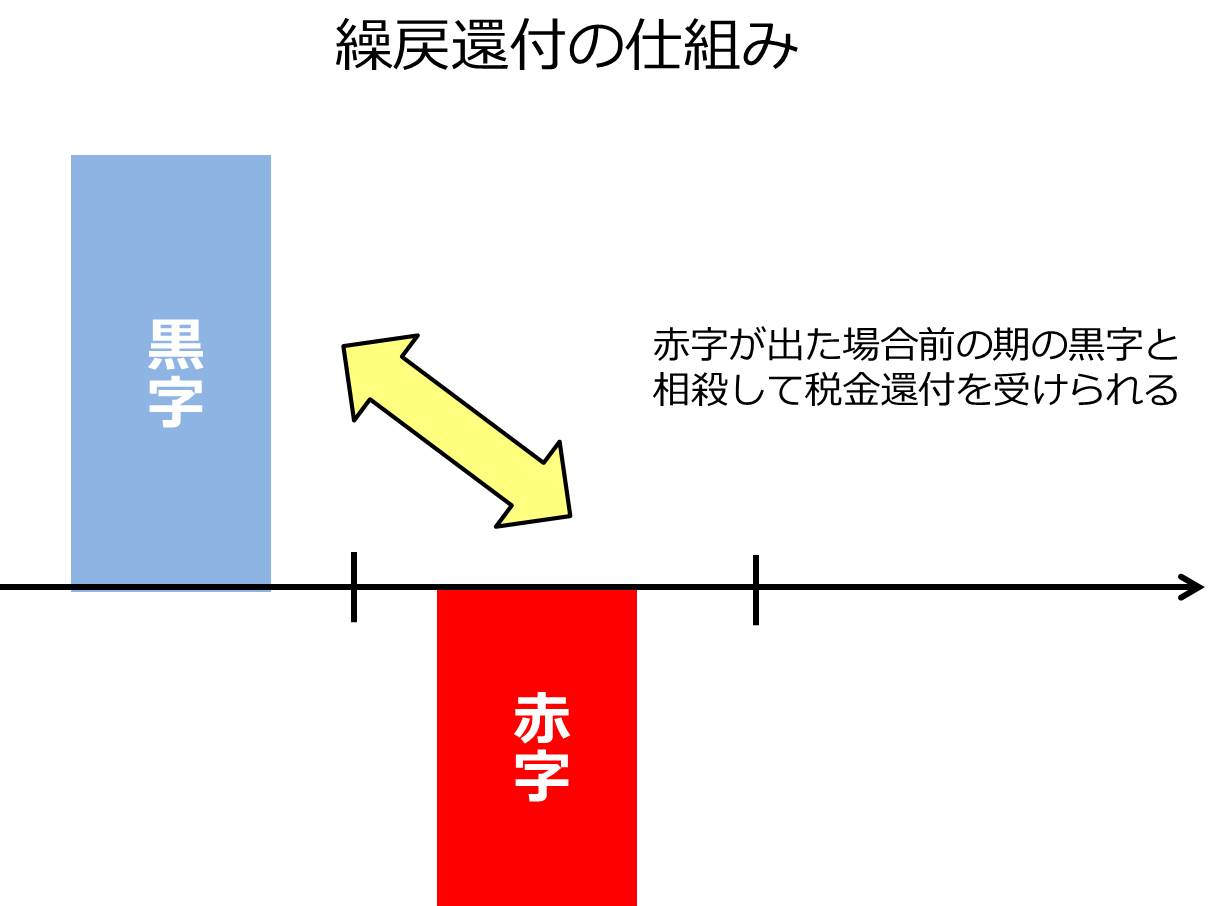

繰越欠損金と繰戻還付

青色申告により個人事業主は、赤字を繰り越すことができます。これにより、次の期に黒字が出た時に前の期の赤字と相殺して節税することができます。これを繰越欠損金と言い、翌期以降3年間の黒字と相殺できます。

また、反対に、黒字が出た期の次の期に赤字になった場合、前の期の黒字と相殺して税金還付を受けることができます。これを繰戻還付といいます。

個人事業主になるデメリット

個人事業主になるとメリットだけではなくデメリットもあります。

失業手当の受給資格の喪失

個人事業主になると失業手当の受給資格を喪失します。そのため失職しても失業手当がもらえなくなります。

記帳(帳簿をつけること)が大変

前述の個人事業主になるメリットのほとんどは青色申告を行うことで受けられます。青色申告は複式簿記という方法で行うため、やや複雑で手間がかかります。

確定申告が必要

個人事業主になると、毎年3月までに前年度の所得を報告する確定申告が必要になります。確定申告は個人でもできるものですが、なれるまでは少し手間がかかります。

結局個人事業主になった方がいいの?ならない方がいいの?

By: Chris Potter

これまで解説してきたように、個人事業主になるとメリット・デメリットの両方があります。メリットデメリットを考慮して個人事業主になるかどうか考えます。

副業の課税所得と個人事業主

個人事業主になるべきか、なるべきでないかは、副業の課税所得の額から判断しましょう。

副業の課税所得が20万円未満(サラリーマン)

サラリーマンの場合はそもそも確定申告の必要がないため、個人事業主になるべきではありません。

副業の課税所得が38万円未満(専業主婦)

専業主婦でも確定申告の必要がありません。個人事業主になるべきではありません。

副業の課税所得が20万円(38万円)~65万円

サラリーマンなら20万円を超えると、専業主婦なら38万円を超えると、確定申告の必要があります。個人事業主にならなくてもいいですが、どうせ確定申告するのですから個人事業主になっても良いところです。

副業の課税所得が65万円~500万円ぐらい

個人事業主登録し青色申告を行って、65万円の所得控除を受けて節税しましょう。

副業の課税所得が500万円以上

副業が500万円を超えるぐらいの規模になれば、株式会社化を検討してもいい規模といえます。

これでカンタン!個人事業主登録の方法

By: ImagineCup

個人事業主登録する方法は特に難しいことはありません。ただし、少しだけ注意点がありますので解説します。

登録申請の場所

事業を行う場所を管轄している税務署が個人事業主申請の登録申請場所になります。個人事業主の場合、通常自宅を事務所にする場合が多いかと思いますので、自宅の事務所を管轄する税務署を調べてみましょう。

登録申請の書類

個人事業主登録申請の書類は、「個人事業の開業届出・廃業届出書」です。これは、最寄りの税務署でもらうことができます。ただし手書きになってしまうので、税務署のホームページからダウンロードするといいでしょう。

個人事業の開業届出・廃業届出書

https://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/pdf/04.pdf

申請書類作成上の注意

個人事業主登録の申請書類は、簡単に記入できます。ただし、少し分かりづらいところがあるのでそこだけまとめておきました。

| 項目 | 注意点 | 例 |

|---|---|---|

| 職業 | 今現在の職業でなく、これから個人事業主として行う事業を記載。 | 不動産賃貸業 |

| 屋号 | 屋号(会社名のようなもの)を名乗ることができます。空白でもOK。 | 民泊や |

| 事業の概要 | 個人事業主として行う事業の内容を具体的に記載。 | マンションをリノベーションし、外国人旅行者が宿泊できる施設を運営する。 |

青色申告の申請

青色申告をする場合は「所得税の青色申告承認申請書」を作成します。「個人事業の開業届出・廃業届出書」と同じように税務署でもらえ、開業届けと同時に提出できます。

所得税の青色申告承認申請書

https://www.nta.go.jp/tetsuzuki/shinsei/annai/shinkoku/pdf/09.pdf

事業開始(等)申告書

個人事業主の登録だけなら、これまで解説した税務署への申請だけで終了です。ですが、都道府県にも申告する必要がありますので、同時に済ませておきましょう。

書類は各都道府県の税事務所で入手できます。都道府県によって名前や書式が違いますのでご注意ください。

(参考)東京都主税局 事業開始(廃止)等申告書

http://www.tax.metro.tokyo.jp/shomei/index-z2.htm

その他注意点

個人事業開始の申請は、書類を税務署(都道府県税事務所)に持参する方法と郵送する方法があります。どちらでもいいのですが、1点気をつけて欲しいのが、「申請書類のコピーを事前に取っておき受付印を押してもらったものを控えにする」ということです。

個人事業の開廃業届出書・所得税の青色申告承認申請書・事業開始等申請書、すべて税務署(都道府県税事務所)に提出すると、控えももらえませんし原紙はもどってきません。後日銀行口座開設などに控えのコピーの提出を求められることがありますので、忘れずにコピーを用意し控えをもらうようにしましょう。

コピーを用意しておけば、持参の場合はその場で控えをもらえますし、郵送の場合は返信用封筒(要切手)を入れておくと、控えを返送してもらえます。

ここが肝心!青色申告で行う確定申告

By: Unripe Content

確定申告とは、税金の申告手続きのことで、以下のように定義されます。

個人が、その年1月1日から12月31日までを課税期間として、その期間内の収入・支出、医療費や寄付、扶養家族状況などから所得を計算した申告書を税務署へ提出し、納付すべき所得税額を確定すること

ウィキペディアより

サラリーマンの場合は所得税の金額は会社が計算してくれるのであまり意識したことがないかもしれませんが、個人事業主の場合はこの所得税の額を自分で計算することになります。なお、収入・経費・所得・税額は以下のような関係にあります。

- 収入 事業から得られる売上

- 経費 事業を営む上でかかる費用

- 所得 収入から支出を経費を引いたもの

- 税額 所得の額に応じて決まる

収入と経費は伝票や領収書をきちんと取っておけばわかりますが、所得と税額を計算するためには会計帳簿を作成する必要があります。自分で計算することも可能なのですが、無料から使えてインターネットで作成できるサービスを利用したほうがいいでしょう。

特に初めてだと分からないことも多いので、初心者でも分かりやすいようにQ&Aなどが用意されているので安心です。

freee(フリー) https://www.freee.co.jp/

MFクラウド https://biz.moneyforward.com/

弥生 https://www.yayoi-kk.co.jp/products/aoiro_ol/

確定申告は慣れれば楽なのですがなかなか難しいところもあるので、初めての場合は税務署で無料相談するといいでしょう。また、WEB上で確定申告書を作成するシステムもあります。

所得税確定申告書等作成コーナー(平成27年度版)

https://www.keisan.nta.go.jp/h26/ta_top.htm#bsctrl

Q&Aやマニュアルもあり、指示に従って入力していくだけで確定申告書類が作成できます。

まとめ

今回は、副業するサラリーマンの方が「個人事業主登録し副業を行い確定申告で上手に税金還付や節税する方法」について解説しています。

- 個人事業主登録し副業で節税する方法のポイント

- 副業が会社にバレないようにする方法

- 個人事業主になるメリットとデメリット

- 個人事業主になるべきかなるべきでないか

- 個人事業主登録する方法

- 青色申告と確定申告

についてまとめています。

副業で収入があるなら上手に所得税の節税を行いたいですね。副業するサラリーマンの方に有用な記事になれば幸いです。