起業家が事業計画・創業計画書の作成で苦手にしていることは何でしょうか?それは、売上利益計画や資金繰り計画の作成です。サラリーマンとして経理や経営計画部門で仕事をした経験があれば、それほど苦にならないと思いますが、それ以外の業務をしていた方にとっては、なかなか数字の作り方や計画の立て方が分からない方が多いようです。

そこで今回の記事では「事業計画・創業計画書作成に必要な会計と資金繰りの基礎知識」について解説していきます。

今回の記事を読めば、起業・創業の失敗を避けて成功の可能性を高める事業計画・創業計画書作成に必要な、売上利益計画や資金繰り計画、資本政策の作り方を理解することができます。日本政策金融公庫や銀行・信用金庫などの金融機関から借入をするためにも必須の知識となります。ぜひお読みください。

まずはここから!事業計画・創業計画書作成に必要な会計と資金繰りの基礎知識とは

起業@みんなの教科書では、事業計画・創業計画書作成に必要な会計と資金繰りの基本知識として、以下の点を身につけておくべきと考えています。

| 名称 | 内容 | 目的 |

|---|---|---|

| 売上利益計画 | 将来の売上と利益を予測したもの | 損益分岐の把握と事業成長の目安や事業目標とする |

| 資金繰り計画 | 将来の現金収入と支出を予測したもの |

必要資金を把握して資金不足に陥らないようにする |

| 資本政策 | 株主資本についての計画 | 支配権をある程度維持しながら外部資金を調達する |

それぞれについて詳しく解説していきます。

事業成長の目安や事業目標とする!売上利益計画

By: GotCredit

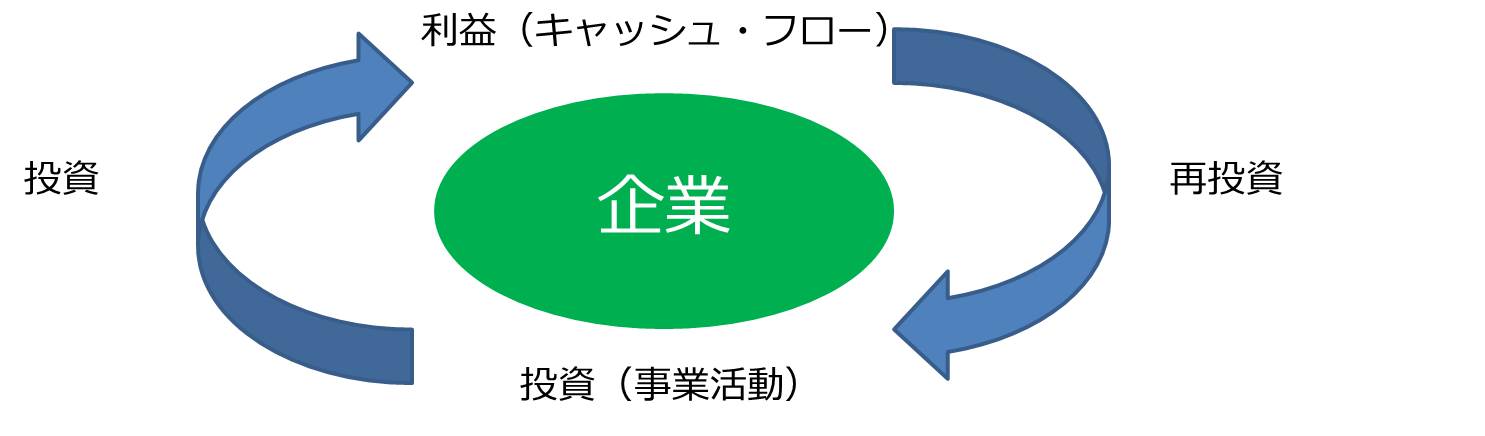

企業は商品やサービスをつくり出し、それを顧客に供給して対価となるお金をもらい、またそのお金を利用して次の商品やサービスをつくり顧客に供給する、ということを繰り返して事業を運営していきます。

このように事業活動を通して利益を出すことが企業の目的になりますが、顧客からもらうお金=売上がそのまま利益になる訳ではなく、利益を分解すると「売上-費用=利益」という式になります。費用は、商品やサービスを生みだしたり顧客に渡したりするためのコスト、さらに様々な事業活動を維持するコストなどのことです。

事業計画や創業計画書では、事業活動によってどのぐらいの利益を出すかを計算することで、実際に事業活動が運営できるかをシミュレーションすることが必要です。これを売上利益計画といいます。この売上利益計画は、事業を運営する上での目標になったり、事業が計画通り進行・成長しているかの目安として使われたりします。

ここでは、売上利益計画の作成方法を解説します。

売上高の試算

売上利益計画を作成するにあたっては、まず売上高を試算することから始めます。売上高は、商品単価✖販売個数のようにいくつかの要素に分解して考えます。

ここでは、ラーメン店のビジネスを例に考えてみます。ラーメン店の1ヶ月の売上高を要素に分解してみると、どのようになるでしょうか?例えば、次のように分解できると思います。

- 1ヶ月の売上高 = 1日の売上高 ✖ 1ヶ月の営業日数

ここで「1日の売上高」といっても、どう計算したらいいか分からないですよね。そこで、1日の売上高をさらに要素分解してみるとどうなるでしょうか?例えば、次のように要素分解できると思います。

- 1日の売上高 = 客単価 ✖ 1日の客数

さらに客単価と1日の客数を分解してみます。

- 客単価 = 注文点数 ✖ 点単価

- 1日の客数 = 席数 ✖ 回転率

ここまで要素分解すると、始めの式が随分細かくなったことがわかると思います。

- 1ヶ月の売上高 = 1日の売上高 ✖ 1ヶ月の営業日数

- 1ヶ月の売上高 = 客単価 ✖ 1日の客数 ✖ 1ヶ月の営業日数

- 1ヶ月の売上高 = 注文点数 ✖ 点単価 ✖ 席数 ✖ 回転率 ✖ 1ヶ月の営業日数

ここまで細かく要素分解できれば、それぞれに具体的な数字がイメージしやすくなると思います。これが要素分解の効果です。次に、それぞれの要素に具体的な数字を入れていきます。

例えば「客単価」を具体的な数字にしてみましょう。客単価は、「注文点数 ✖ 点単価」です。このラーメン店では、ラーメンを1杯500円で提供して、半分の客が100円のトッピングを注文し、同じく半分の客が100円の替え玉を注文するとします。

- 客単価 = 1点✖500円 + 1点✖100円÷2 + 1点✖100円÷2 = 600円

同じように、客数を具体的な数字にしてみましょう。客数は「席数 ✖ 回転率」です。このラーメン店では席数が15席で平均食事時間が20分(3回転)とします。

- 客数 = 15席 ✖ 3回転 = 45人

このように、要素分解するとそれぞれの要素の数字を具体的にイメージしやすくなるとともに、設定した数字に無理がないかどうかを確認することができます。事業計画や創業計画書を作成する段階ではあくまでシミュレーションですが、現実のビジネスとして無理のない数字かどうか確認することが必要です。

特に、売上高については想定通りお客さんが来てくれなかったり注文してくれなかったりすることも多いので、控えめに見積もるようにしましょう。

費用の試算

次に、費用を試算してみます。費用は、商品やサービスを提供するためのコストです。ざっくりとでもいいので、いくつかの項目に分けて考えていき、具体的な金額を設定していきます。

売上と同じくラーメン店のケースで考えてみます。ラーメン店に限らず多くのビジネスにおいて主な費用は原材料費と人件費になるかと思います。飲食店の場合は、原材料費と人件費はFL(エフエル)と言い、それぞれ売上の30%ぐらいが目安となります。

また、ラーメン店のような店舗ビジネスでは、家賃もかかってきますね。立地の良さなどにもよりますが、大体10%以内に抑えることが必要と言われています。同様に、ラーメン店を運営する上でかかるコストを想定していくと、他にも以下の様な項目が上がってくると思います。

- 水道光熱費(電気・ガス・水道代など)

- 消耗品費(ティッシュや伝票など)

- 通信費(ネット・電話・FAXなど)

- 広告宣伝費(チラシ・折込など)・・・

それぞれ具体的な金額を設定していきますが、費用の場合は売上とは異なり、思わぬ出費がかかることも多いため、なるべく多めに見積もることが重要です。

なお、新しいビジネスにチャレンジする場合は、どんな費用がどれくらいの金額がかかるのかなかなか想定しづらいところもあると思います。そうした場合は、下記のガイドを参考にしてください。業種別に事業計画や創業計画書を作成する場合に、数字の置き方のポイントが解説されています。

J-NET21「業種別スタートアップガイド」 http://j-net21.smrj.go.jp/establish/startup/top.html

固定費と変動費

なお、費用は大きく分類して変動費と固定費に分類できます。簡単に言うと、事業活動において何もしなくてもかかってしまう費用を固定費といい、売上に応じてかかってきたりかからなかったりする費用を変動費といいます。

■ 固定費

具体的に固定費とは、売上が大きくなろうと小さくなろうと、常に固定的に発生してしまう費用のことを言います。これまで見てきたようなラーメン店の費用でいうと、人件費・家賃・設備のリース料などがこれにあたります。大繁盛して何杯もラーメンが売れた時と、全然お客さんが来なくてラーメンが売れなかった時とで、家賃の額は変わりませんよね?

※人件費は変動費と考える場合があります。

固定費は事業をスタートしてから想定のように売上があがらなくてもかかってしまう費用で、なかなか減らすことができにくい費用です。また、できるだけ固定費の割合を下げることで利益を出しやすい体質になります(これは後で損益分岐点のところで解説します)。

■ 変動費

一方変動費とは、売上が大きくなると増えて売上が小さくなると減る費用をいいます。ラーメン店の費用でいうと、原材料費が典型的な変動費です。ラーメンが100杯売れたら(作ったら)100杯分の麺やスープや具材が必要になりますよね。1杯売れたら(作ったら)1杯分しかかかりません(実際には仕入量の問題で、もっと多くの原材料を仕入れる必要はあります)。こうした費用を変動費といいます。

利益の試算

利益については「売上-費用」で計算できます。ここでは、利益の種類について解説します。利益は大きく分けて、売上総利益・営業利益・経常利益・税引前利益・税引後利益の5種類あります。

売上総利益(うりあげそうりえき)

売上から売上原価(原材料費などの原価)を引いたものが、売上総利益になります。粗利(あらり)とも呼ばれる、商品やサービスそのものから稼いだ利益になります。

営業利益(えいぎょうりえき)

売上総利益から営業費用(経費などの費用)を引いたものが、営業利益になります。事業活動の本業から稼いだ利益になります。

経常利益(けいじょうりえき)

営業利益から営業外利益と営業外損失を足したり引いたりしたものが、経常利益になります。事業活動全体から稼いだ利益になります。なお、営業外利益と営業外損失は合わせて営業外損益と言い、本業以外の事業から生まれた利益や費用になります。例えば、預金から得られたり借入から発生したりする利息が該当します。

税引前利益(ぜいびきまえりえき)

経常利益から特別利益と特別損失を足したり引いたりしたものが、税引前利益になります。特別利益と特別損失は通常の事業活動では発生しないもののため、事業計画や創業計画書においては考える必要はありません。

税引後利益(ぜいびきごりえき)

税引前利益から法人税を引いたものが税引後利益になります。事業計画や創業計画書において、法人税は40%として計算するのが一般的です。

利益は全部で5種類ありますが、事業計画や創業計画書では、少なくとも事業の本業で利益を出す必要があります。そのため、事業計画や創業計画書では営業利益もしくは経常利益ベースで利益が出るかどうかで事業の収益性を考えていきましょう。

| 番号 | 項目 | 計算式 | 金額(例) |

|---|---|---|---|

| ① | 売上高 | 10,000 | |

| ② | 売上原価 | 3,000 | |

| ③ | 粗利(売上総利益) | ①-② | 7,000 |

| ④ | 経費(販管費) | ||

| 人件費 | 3,000 | ||

| 家賃 | 1,000 | ||

| その他経費 | 1,000 | ||

| 小計 | 5,000 | ||

| ⑤ | 営業利益 | ③-④ | 2,000 |

| ⑥ | 営業外費用 | ||

| 支払利息 | 100 | ||

| ⑦ | 経常利益 | ⑤-⑥ | 1,900 |

| ⑧ | 特別損失 | 0 | |

| ⑨ | 税引前利益 | ⑦-⑧ | 1,900 |

| ⑩ | 法人税 | 760 | |

| ⑪ | 税引後利益 | ⑨-⑩ | 1,140 |

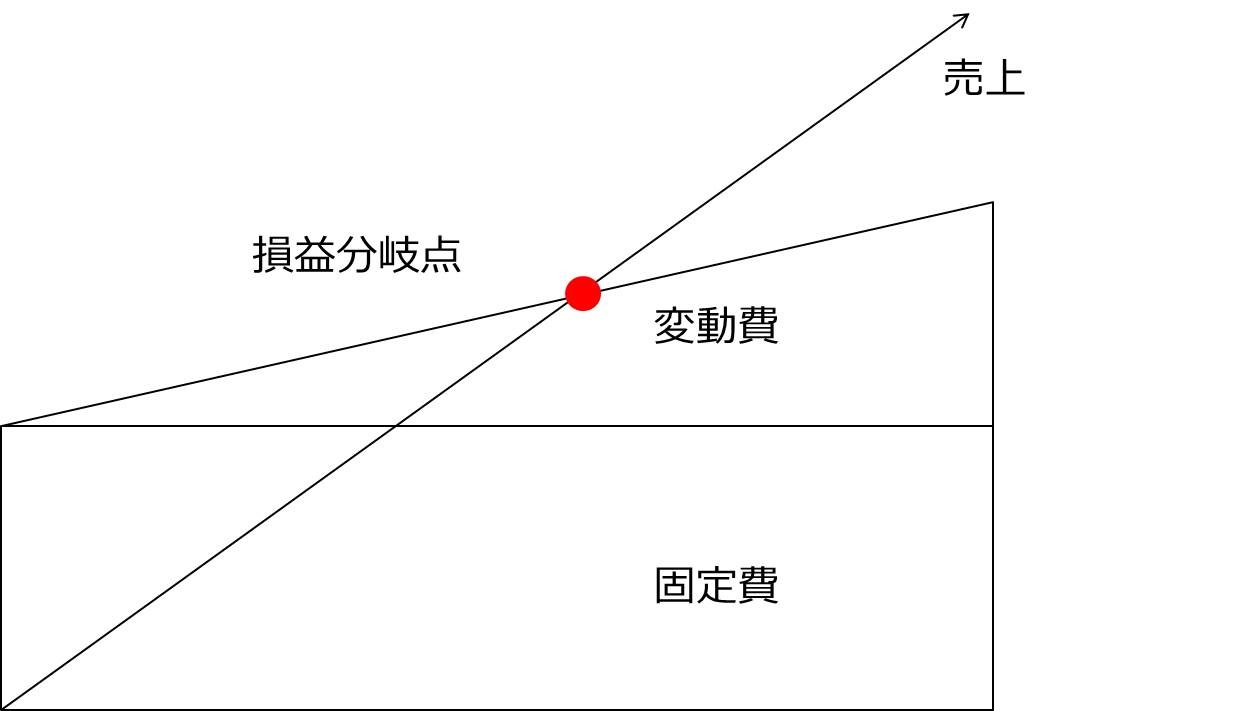

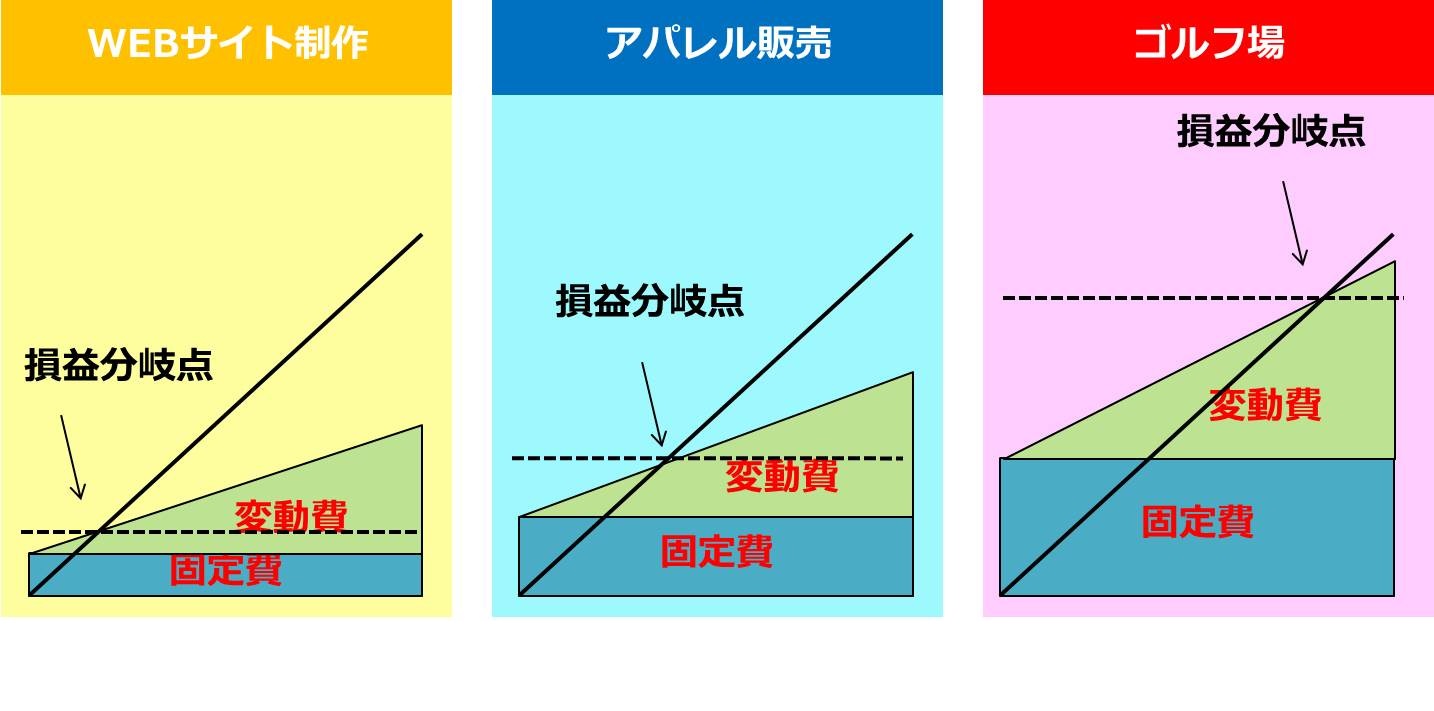

損益分岐点

事業計画・創業計画書における売上利益計画を作成するにあたり、抑えておいて欲しいポイントが、損益分岐点です。

損益分岐点とは、「売上が固定費と変動費の合計を上回る点」の事をいいます。分かりやすく言うと、この点より売上が上がると利益が出るポイントのことです。事業活動は利益を出すことが目的のため、この損益分岐点を上回る売上を上げることが当面の目標となります。

例えば、ラーメン店のケースで言えば、固定費である家賃と人件費をまかなう為には何杯のラーメンを販売する必要があるでしょうか?まずはその杯数のラーメンを販売することが目標となります。

例えば、1ヶ月の家賃が10万円・人件費が30万円の計40万円が固定費としてかかるとします。ラーメン1杯500円とすると、40万円 ÷ 500円 = 800杯の売上が必要になります。ですが、800杯売上ても利益は出ませんよね。なぜなら、まだラーメン1杯を作る変動費(原材料費など)が回収できていないからです。

ラーメンを800杯以上売り上げるとやっと固定費が回収でき、そこから杯数が増えていくごとに変動費が回収され、ある点を境に固定費と変動費すべてが回収できる、その点を損益分岐点といいます。

また、一般的に、固定費が大きいビジネスは儲かりにくい傾向があります。固定費がかかるほど、損益分岐点が大きくなる(下の図で言うと右上方向)になるためです。

必要な資金の大きさを把握したり資金ショートに陥らないようにする!資金繰り計画

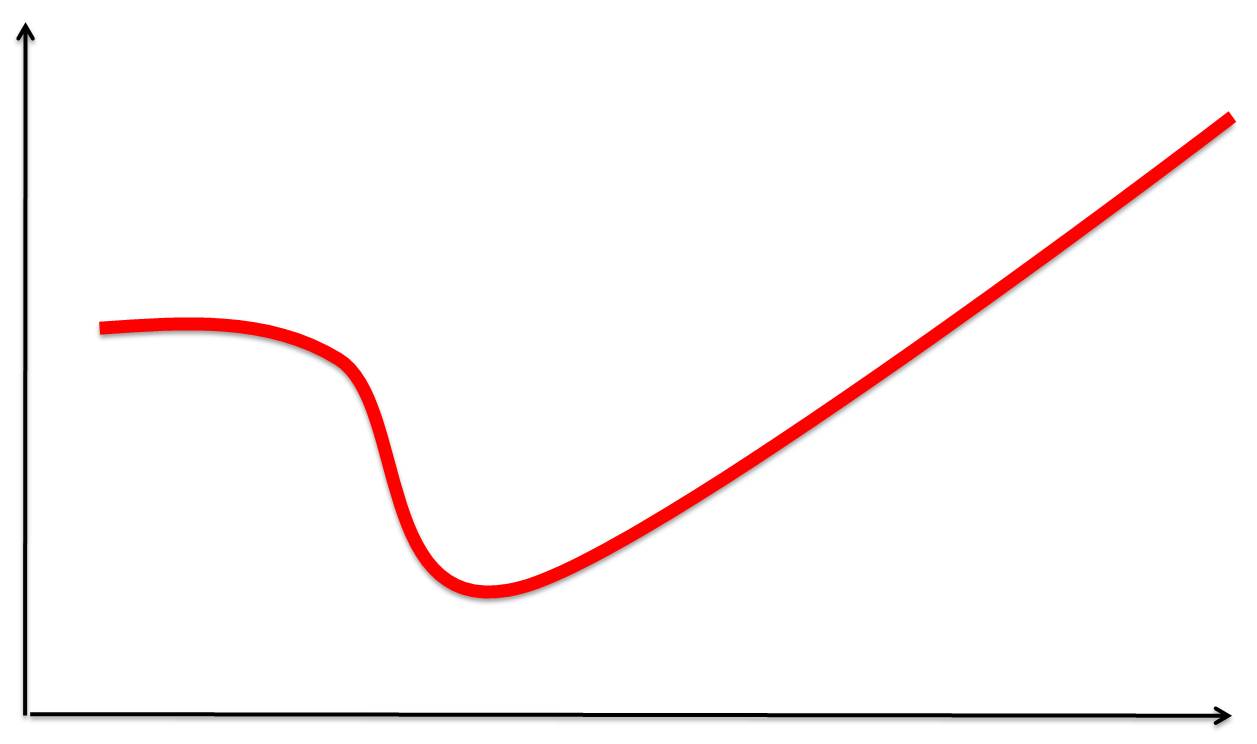

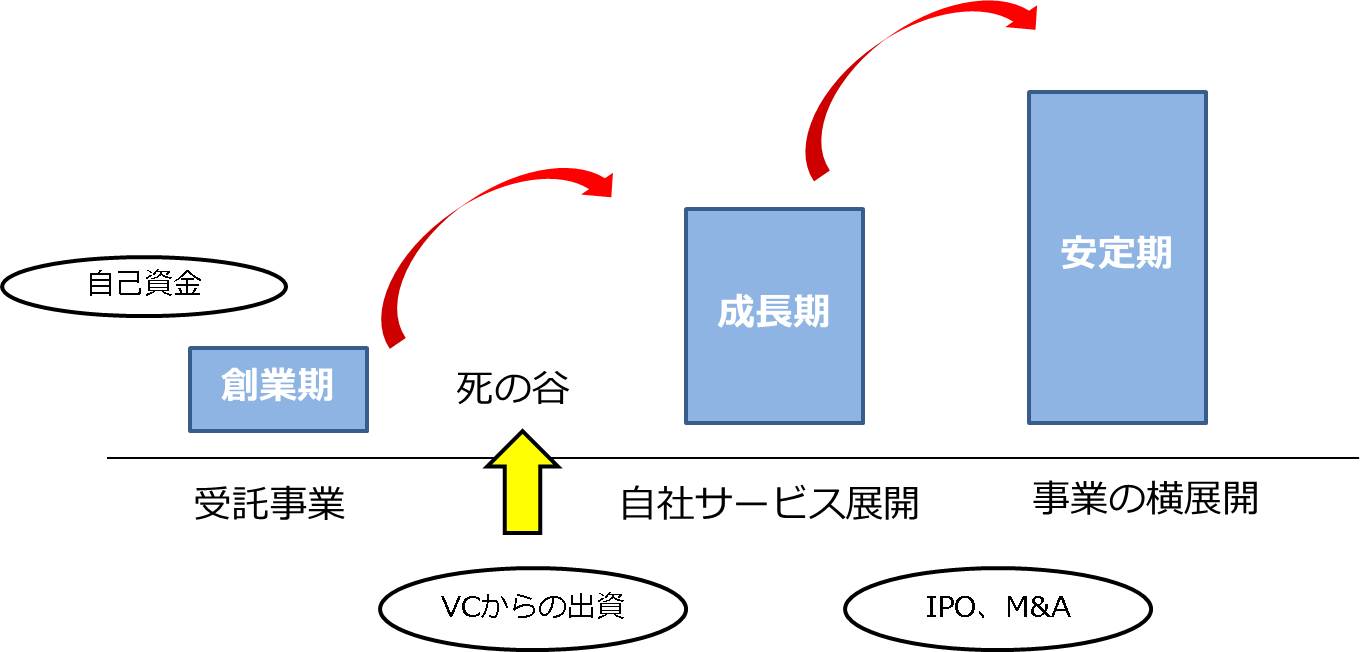

上の図は何か分かりますか?これは「死の谷」と呼ばれる図で、横軸が時間の経過・縦軸が資金の量を表していて、スタートアップやベンチャー企業が事業を起こしてから、資金(現金)がどう減ったり増えたりしていくかを表しています。

この「死の谷」で注目して欲しいのは下に急激に下がっているカーブです。事業開始してから右肩上がりに資金がどんどん増えていくのではなく、逆にどんどん資金が減っていき、ある点で底をつきそこから増えていくということなのです。

つまり、起業してしばらくは売上があがらないため現金収入がない一方、人件費や広告宣伝費などのコストはかかっていくため、最初に用意した現金がどんどん減っていくのです。ある点から量産品が開発できたり商品・サービスの知名度が上がっていったりして売上が伸びていくのですが、そこにたどり着くまでに資金を使いきってしまうと、事業を継続することができません。このカーブが谷のように見えるため、「死の谷」と呼ばれるのです。

資金を使いきってしまったら事業を続けることができなくなるので、起業家はなるべく出費を抑えて早めにこの「死の谷」を拔ける手段・方法を考えるか、その前に新たな資金調達を行わなくてはなりません。

一般的には、「死の谷」は研究開発型のベンチャーによく見られる現象です。ですが飲食店のようなビジネスにもこうした傾向があります。

スタートアップやベンチャー起業にとって、起業開始後に現預金がどんどん少なくなっていく額のことをキャッシュ・バーン・レート(cash burn rate)といいます。直訳すると「資金燃焼率」になりますが、その名のとおり企業がお金を毎月どれだけ減らしていくかを表しています。

お金が月々入ってくる額と出て行く額を計算すると、このキャッシュ・バーン・レートを導き出すことができます。

今企業が持っている現預金残高を、このキャッシュ・バーン・レートで割り、「このままいくとあと何ヶ月で資金がショートするから、出費を抑えたり資金調達したりしなくては・・・」というようなことで、起業家は日々頭を悩ませているのです。

資金とは

そもそも資金とは何でしょうか?資金とは、現金もしくはすぐ現金に換えられるものと考えて下さい。資金は会社の血液のような、生きていくために必要になるものです。

| 項目 | 種類 |

|---|---|

| 資金にあたるもの | 現金、普通預金、当座預金、定期預金(借入の担保となっているものを除く)など |

| 資金に該当しないもの | 受取手形、売掛金、在庫商品、株式など |

創業時に必要な資金

「死の谷」で資金が不足した場合には新たに資金調達をしなければ事業の継続が不可能になります。資金調達が首尾よく実現すればいいのですが、いつもうまくいくとは限りません。

そのため、実際に事業を開始する前に事業を行うために必要な資金の額を計算することが必要になります。この創業時に必要な資金は、初期投資と当面の運転資金の2つに分けて考えます。

初期投資

初期投資とは、事業を始めるために必要な資金のことです。ケースとして何度も取り上げているラーメン店であれば店舗を借りるための敷金・礼金、設備や備品などが必要になります。

初期投資を計算するためには、事業を開始するために必要なものをひとつひとつリストアップしていきましょう。また、できるだけ初期投資の額を減らすために、新品でなく中古で代用できないか、借りれないか、もらえないかなどの可能性を考えてみましょう。

最近では、ウィッシュリストと呼ばれる起業家やスタートアップが必要なもののリストをつくり、友人知人にプレゼントとして買ってもらうようなやり方もよくみかけます。以前ではあまり考えられなかった方法ですが、お花や観葉植物ばかり集まるよりも建設的な手段ですよね。

amazon欲しいものリスト https://www.amazon.co.jp/gp/help/customer/display.html?nodeId=720602

当面の運転資金

初期投資以外にも創業時に必要な資金があり、それが当面の運転資金です。ところで運転資金って何でしょうか?運転資金とは、事業を運営する上で支払いが必要になるお金のことです。

「死の谷」のところで述べましたが、事業を開始してすぐに売上が軌道に乗ることはなく、通常はある程度の期間が必要になります。しかし、費用の支払いは事業開始してすぐに発生するものが多いため、「死の谷」を抜けるまでの期間(ビジネスの内容にもよりますが、数ヶ月から1年程度)は売上が思うようにあがらなくても事業が継続できるように、当面の運転資金を用意しておく必要があります。

例えばラーメン店のケースでは、仮に開業してから1人もお客さんが入らなかったとしても、家賃や人件費、光熱費などの経費はかかってしまいます。

創業時の資金調達

創業時に必要な資金額が計算できたら、次にその資金をどう調達するかを考えていきます。

まずは自己資金です。仮に他の資金調達を行う時でも、ある程度の自己資金は必要になります。次に、家族・友人・知人からの借入や出資です。あなたの事をよく知り信用してくれる人たちは、ある程度ビジネスプランに不備があっても資金を融通してくれやすいでしょう。

外部からの資金調達として、融資(借入)と投資(出資)の検討をします。日本政策金融公庫や、銀行など一般金融機関からの融資(借入)の場合、きちんとした事業計画や担保が必要になる場合がほとんどです。投資(出資)の場合、個人投資家またはベンチャーキャピタルなどが対象になり、こちらも事業計画や出資の条件などが必要になってきます。

資金繰り

資金繰りとは、会社に入ってくるお金と出て行くお金の管理を行い、資金が足りなくなることがないようにコントロールすることを言います。

この資金繰り、起業家やベンチャー企業にとって、何より重要なことと言っても過言ではないかもしれません。何と言っても、資金が尽きたらそこで事業継続が不可能になる訳です。決算が赤字な会社であっても資金が潤沢なら事業は継続できますが、例え決算が黒字な会社でも資金が不足すればそこで事業は継続できなくなるからです。

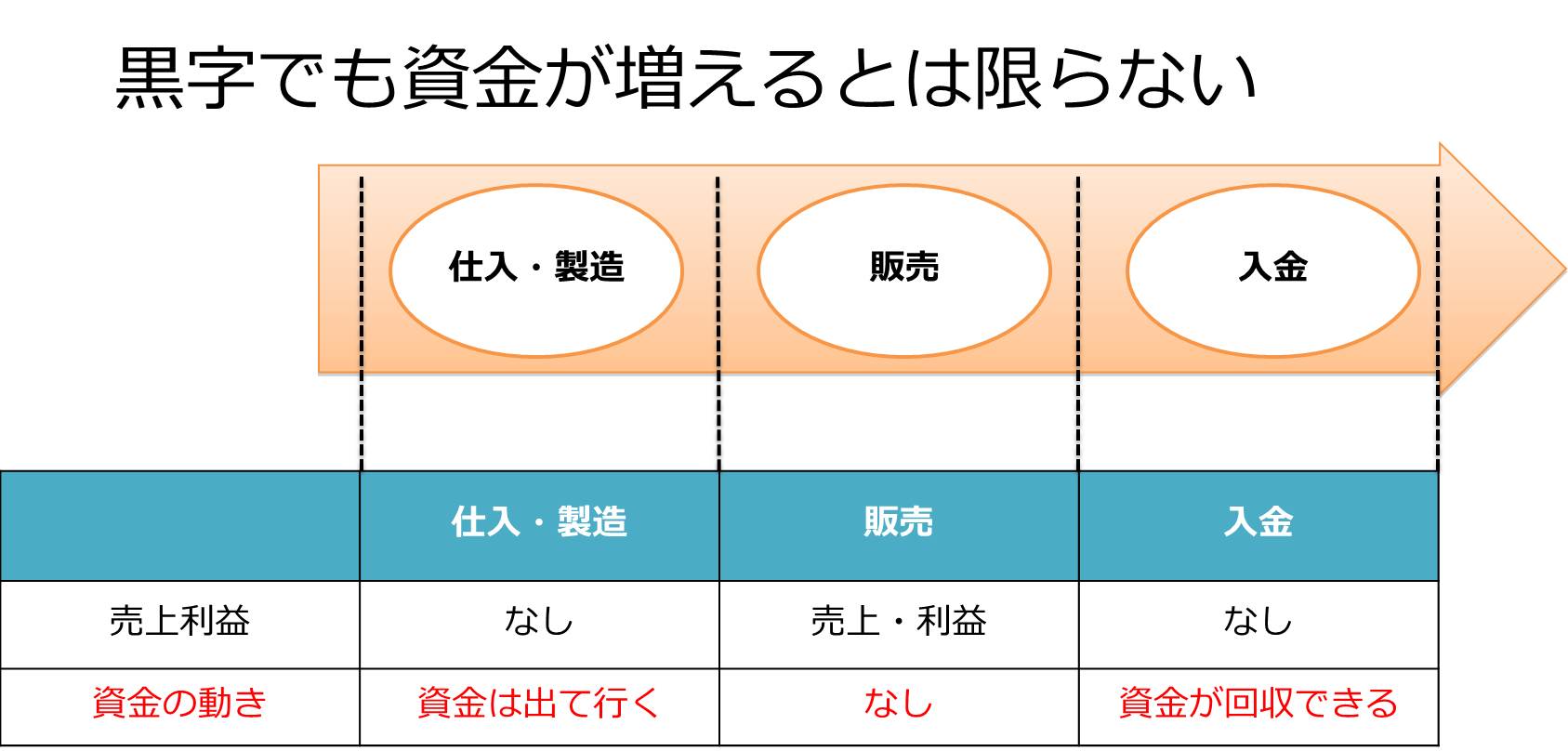

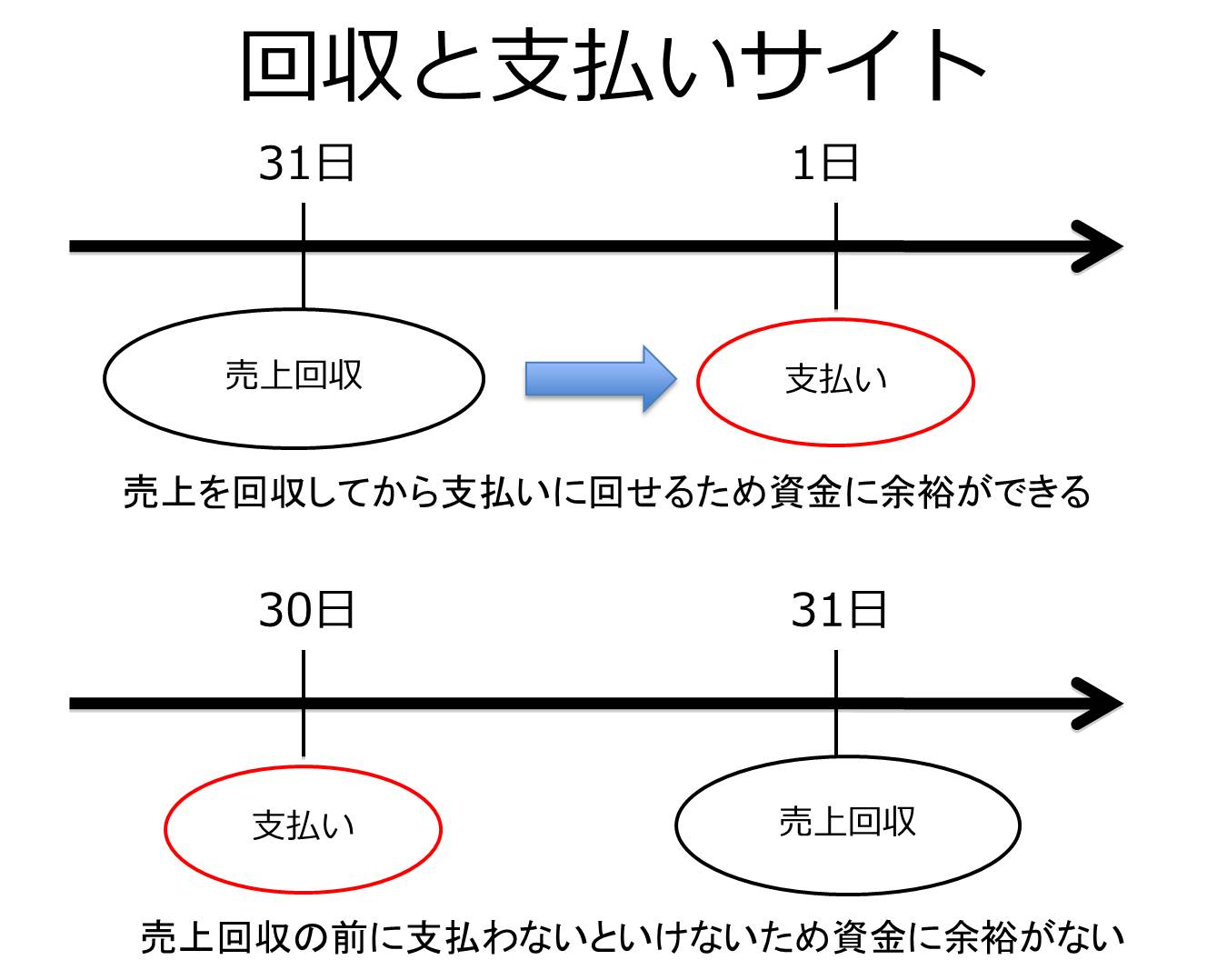

図のように、事業運営には基本的にははじめに費用がかかり、仮に売上をあげてもそこですぐ資金の入金がある訳ではありません。売上た後に、入金(資金回収)には時間がかかることがあります。こうした回収と支払いサイトの差は資金力がない企業にとっては大きな問題になります。

このように、資金繰りで難しいのは、売上が上がっていたり利益を出したりしていても掛売りや手形などの「信用取引」によっては、会計の流れと資金の流れにタイムラグができてしまいます。そのため、一般的には「資金繰り表」を作成し、お金の流れを正確に把握して資金ショートを防いでいきます。

支配権をある程度維持しながら必要な資金を調達する!資本政策

ここでは、資本政策について解説していきます。

資本政策

企業は事業の成長に合わせて新たな市場に進出したり新しい設備投資が必要になったりするなど、成長していくにしたがって大きな資金が必要になるのが一般的です。

そこで、資本政策という「事業の成長に合わせて必要な資金を調達していく計画」が必要になります。資金調達には自己資金・融資・出資など様々な方法がありますが、なかなかリスクの高い起業にとっては、銀行などの金融機関からは融資がおりづらい面があります。そのため、外部から出資という形で資金調達をすることがあります。

下の図は、創業期には自己資金だけで受託事業をスタートし、死の谷を乗り越え自社サービスを展開する時期にベンチャーキャピタルから出資を受け、さらなる事業を大きく展開するためにIPO(株式公開)するという計画を表したものです。

事業計画書や創業計画書を作成する段階で、すべての起業家がこうした資本政策を立案する必要がはありません。ただし、事業を大きく成長させていくためには資金調達が必要となるケースが多く、特にIPO(株式公開)やバイアウト(企業買収)を狙っていく場合には、資本政策は必須になります。

事業成長と企業価値

事業を立ち上げて成長していき売上や利益が拡大していくにともなって、企業価値と呼ばれる会社全体の価値も高まっていきます。企業価値は難く言うと「事業が将来生み出すキャッシュフローの合計」ということになりますが、ここでは詳しくは内容については説明しません。「企業がお金を生み出す力を評価したもの」ぐらいのイメージを持っていてください。

企業価値の計算方法は複雑ですが、一般的には、収益性(利益率・投資対効果)や成長性などが高い方が企業価値を高めることになります。出資による資金調達の際は、この企業価値が高ければ高いほど起業家にとって有利な条件で資金調達ができます。

全ての起業家が業価値を伸ばすことを考えることはないと思いますが、外部から出資により資金調達をするということは、会社の支配権を分けていくということはしっかりと理解しておく必要があります。

このインフォグラフィックスを日本語で紹介しているサイトがありましたのでご紹介しておきます。

Turn Your Ideas Into Reality.「スタートアップの資金調達をまとめたインフォグラフィックが素晴らしいーどうやって投資家とパイを分けていくか。」 http://www.turnyourideasintoreality.com/2014/08/howfundingworks/

まとめ

今回は、「事業計画・創業計画書作成に必要な会計と資金繰りの基礎知識」と題して、売上利益計画や資金繰り計画の作り方についてまとめました。

- 売上利益計画

- 資金繰り計画

- 資本政策

についてまとめています。

起業・創業の失敗を避けて成功の可能性を高めるには、事業計画・創業計画書をきちんと作成することが大切です。また、事業資金の融資を受けるためにもこうした会計と資金繰りの基礎知識は抑えておく必要があります。

起業を志す全ての人に、有用な記事になれば幸いです。